Μπόνους στις… σπάνιες ηλεκτρονικές αποδείξεις δίνει το υπ. Οικονομικών

Οκτώβριος 24, 2019Τη διεύρυνση των επαγγελματικών ομάδων που θα υποχρεούνται να εγκαταστήσουν μηχανήματα POS εξετάζει το οικονομικό επιτελείο στο πλαίσιο των αλλαγών που προωθεί στις ηλεκτρονικές συναλλαγές με στόχο τον περιορισμό της φοροδιαφυγής.

Ταυτόχρονα, εξετάζεται κάποιες ηλεκτρονικές αποδείξεις να μετρούν «διπλά» με στόχο να καταστεί ευκολότερη η συλλογή των e-αποδείξεων από τους φορολογουμένους.

Με βάση τα στοιχεία που έχει στα χέρια του το οικονομικό επιτελείο, ορισμένοι κλάδοι και επαγγέλματα της ελληνικής οικονομίας που υποχρεούνται σε POS εκδίδουν ελάχιστες αποδείξεις με κάρτες. Με στόχο λοιπόν να δοθεί κίνητρο στους φορολογουμένους, αυτές οι αποδείξεις θα υπολογίζονται διπλά.

Η σχετική διάταξη αναμένεται να συμπεριληφθεί στο φορολογικό νομοσχέδιο που θα κατατεθεί προς ψήφιση στη Βουλή στα μέσα Νοεμβρίου. Σημειώνεται πως από τον Ιανουάριο του 2020 όλοι οι φορολογούμενοι υποχρεούνται να πραγματοποιούν συναλλαγές με κάρτες ή με e-banking ίσες με το 30% του εισοδήματός τους. Εφόσον δεν καταφέρουν να συγκεντρώσουν τον απαιτούμενο αριθμό, θα υπάρχει πέναλτι (19-22%) στη διαφορά μεταξύ των αποδείξεων που θα έπρεπε να συγκεντρώσουν και σε αυτές που συγκέντρωσαν.

Σε ό,τι αφορά τη νέα απόφαση για τη διεύρυνση των POS σε περισσότερες επαγγελματικές ομάδες, υπολογίζεται να εκδοθεί το νέο έτος, ενώ τον Ιανουάριο αναμένεται η κατάθεση ενός ακόμη φορολογικού νομοσχεδίου για τις ηλεκτρονικές συναλλαγές. Σε αυτό θα προστεθούν διατάξεις που θα προβλέπουν τη χρήση μετρητών στις συναλλαγές των πολιτών με τις επιχειρήσεις και συγκεκριμένα εξετάζεται να μειωθεί το όριο των 500 ευρώ σε 400 ή 300 ευρώ ανά συναλλαγή. Ο σχεδιασμός του οικονομικού επιτελείου περιλαμβάνει:

1. Μείωση των μετρητών στις συναλλαγές των φορολογουμένων με τα καταστήματα λιανικής πώλησης από τα 500 ευρώ στα 400 ή 300 ευρώ.

2. Σύνδεση των ταμειακών μηχανών με τα POS. Aυτό που επιδιώκει η κυβέρνηση είναι να εκδίδεται η απόδειξη λιανικής πώλησης ταυτόχρονα με την απόδειξη του POS (σύστημα EFTPOS). Και αυτό, καθώς πολλές επιχειρήσεις στις συναλλαγές με πιστωτικές ή χρεωστικές κάρτες δεν εκδίδουν την απόδειξη λιανικής.

3. Υποχρεωτική εγκατάσταση μηχανημάτων POS σε δεκάδες επαγγέλματα που σήμερα εξαιρούνται.

4. Διασταυρώσεις στις επιχειρήσεις με βάση τα δηλωθέντα στοιχεία στη φορολογική τους δήλωση και τις συναλλαγές που προκύπτουν από τα POS.

5. Σταδιακή καθιέρωση υποχρεωτικής ηλεκτρονικής τιμολόγησης μεταξύ των επιχειρήσεων.

6. Υιοθέτηση συστήματος ηλεκτρονικής παρακολούθησης των διακινούμενων φορτίων.

7. Υποχρεωτική καθιέρωση της ηλεκτρονικής τιμολόγησης για τους προμηθευτές του Δημοσίου και των ΟΤΑ.

ΠΗΓΉ kathimerini.gr

ΠΡΟΚΟΠΗΣ ΧΑΤΖΗΝΙΚΟΛΑΟΥ

Εφορία: Πόσο θα αυξηθούν οι αποδείξεις που χρειάζονται για την έκπτωση φόρου - πίνακες

Σεπτέμβριος 20, 2019Στην αύξηση του ύψους των δαπανών για αγορές αγαθών και παροχές υπηρεσιών που θα πρέπει να πραγματοποιούν κάθε χρόνο οι μισθωτοί, οι συνταξιούχοι και οι κατ’ επάγγελμα αγρότες προκειμένου να κατοχυρώνουν το αφορολόγητο όριο εισοδήματος των 8.636 ευρώ, αποφάσισε να προχωρήσει το υπουργείο Οικονομικών από το 2020.

Οι αγορές θα πρέπει να πραγματοποιούνται είτε με ηλεκτρονικά μέσα πληρωμής (μέσω e-banking ή με κάρτες χρεωστικές ή πιστωτικές ή προπληρωμένες ή με τη χρήση ηλεκτρονικού πορτοφολιού κ.λπ.) είτε με μετρητά αν είναι 70 ετών και άνω ή εάν υπάγονται σε άλλες ειδικές κατηγορίες φορολογουμένων (ανάπηροι, φυλακισμένοι κ.λπ.) -

Σύμφωνα με πληροφορίες, η προοδευτική κλίμακα των ποσοστών επί του ετησίου εισοδήματος που θα πρέπει να καλύπτουν οι παραπάνω κατηγορίες φορολογουμένων με δαπάνες εξοφληθείσες ηλεκτρονικά ή με μετρητά, προκειμένου να διασφαλίζουν το αφορολόγητο όριο εισοδήματος, θα τροποποιηθεί ως εξής:

* Για τα πρώτα 10.000 ευρώ του ετησίου εισοδήματος το ποσοστό που θα απαιτείται να καλύπτεται με ηλεκτρονικές πληρωμές δαπανών ή με πληρωμές δαπανών σε μετρητά θα αυξηθεί από 10% σε 15%. Δηλαδή, μισθωτός 55 ετών με ετήσιο εισόδημα 9.800 ευρώ θα πρέπει το 2020 να εξοφλήσει μέσω καρτών ή μέσω e-banking ή μέσω άλλων μεθόδων ηλεκτρονικής πληρωμής ποσό δαπάνης για αγορές αγαθών και παροχές υπηρεσιών, συνολικού ύψους 1.470 ευρώ (15% Χ 9.800 ευρώ) για να δικαιούται το αφορολόγητο. Με το ισχύον φέτος ποσοστό του 10% αρκεί να εξοφλήσει ποσό 980 ευρώ (10% Χ 9.800 ευρώ) μέσω καρτών ή άλλων μεθόδων ηλεκτρονικής πληρωμής για να κατοχυρώσει το αφορολόγητο.

* Για τα επόμενα 20.000 ευρώ του ετησίου εισοδήματος, δηλαδή για το τμήμα του ετησίου εισοδήματος από τα 10.000,01 ευρώ έως τα 30.000 ευρώ, το απαιτούμενο ποσοστό κάλυψης με ηλεκτρονικές πληρωμές θα αυξηθεί στο 20%, από 15% που είναι σήμερα. Έτσι, ένας συνταξιούχος 65 ετών με ετήσιο εισόδημα 30.000 ευρώ θα πρέπει από το 2020 και μετά να εξοφλεί κάθε χρόνο με ηλεκτρονικά μέσα πληρωμής ποσό ετησίων δαπανών αγοράς αγαθών και παροχής υπηρεσιών συνολικού ύψους 5.500 ευρώ (το 15% των πρώτων 10.000 ευρώ του εισοδήματός του και το 20% των επομένων 20.000 ευρώ του εισοδήματός του) για να κατοχυρώσει το αφορολόγητο. Με τα σημερινά ποσοστά κάλυψης του 10% και του 15% αρκεί να εξοφλήσει ποσό συνολικού ύψους 4.000 ευρώ (το 10% των πρώτων 10.000 ευρώ του εισοδήματός του και το 15% των επομένων 20.000 ευρώ) για να κατοχυρώσει το αφορολόγητο.

* Για το τμήμα του ετησίου εισοδήματος άνω των 30.000 ευρώ, το απαιτούμενο ποσοστό κάλυψης με ηλεκτρονικές πληρωμές δαπανών ή με πληρωμές δαπανών σε μετρητά θα αυξηθεί στο 25% από 20% που ανέρχεται σήμερα.

Το money-money.gr παρουσιάζει αναλυτικό πίνακα με παραδείγματα που δείχνει το συνολικό ποσό και το συνολικό ποσοστό επί του ετησίου εισοδήματος, το οποίο θα πρέπει να καλύψουν φέτος και του χρόνου με δαπάνες αγοράς αγαθών και παροχής υπηρεσιών (πληρωθείσες με ηλεκτρονικά μέσα ή με μετρητά, κατά περίπτωση) οι μισθωτοί, οι συνταξιούχοι κι οι κατ' επάγγελμα αγρότες, για να εξασφαλίσουν το αφορολόγητο όριο εισοδήματος.

| ΤΙ ΠΟΣΑ ΚΑΙ ΠΟΣΟΣΤΑ ΕΤΗΣΙΟΥ ΕΙΣΟΔΗΜΑΤΟΣ ΠΡΕΠΕΙ ΝΑ ΕΧΟΥΝ ΚΑΛΥΨΕΙ | ||||

| ΜΕ ΔΑΠΑΝΕΣ ΕΞΟΦΛΗΘΕΙΣΕΣ ΜΕ ΗΛΕΚΤΡΟΝΙΚΑ ΜΕΣΑ ΠΛΗΡΩΜΗΣ | ||||

| ή ΜΕ ΜΕΤΡΗΤΑ ΚΑΙ ΜΕ ΛΗΦΘΕΙΣΕΣ ΑΠΟΔΕΙΞΕΙΣ | ||||

| ΟΙ ΜΙΣΘΩΤΟΙ ΚΑΙ ΟΙ ΣΥΝΤΑΞΙΟΥΧΟΙ ΤΟ 2019 ΚΑΙ ΤΟ 2020 | ||||

|

ΕΤΗΣΙΟ ΦΟΡΟΛΟΓΗΤΕΟ ΕΙΣΟΔΗΜΑ ΑΠΟ ΜΙΣΘΟΥΣ ή ΣΥΝΤΑΞΕΙΣ

|

ΤΟ ΕΤΟΣ 2019 | ΤΟ ΕΤΟΣ 2020 | ||

| ΠΟΣΟ ΕΙΣΟΔΗΜΑΤΟΣ ΠΟΥ ΠΡΕΠΕΙ ΝΑ ΚΑΛΥΠΤΕΤΑΙ ΜΕ ΔΑΠΑΝΕΣ (*) | ΣΥΝΟΛΙΚΟ ΠΟΣΟΣΤΟ ΕΙΣΟΔΗΜΑΤΟΣ ΠΟΥ ΠΡΕΠΕΙ ΝΑ ΚΑΛΥΠΤΕΤΑΙ ΜΕ ΔΑΠΑΝΕΣ (*) | ΠΟΣΟ ΕΙΣΟΔΗΜΑΤΟΣ ΠΟΥ ΠΡΕΠΕΙ ΝΑ ΚΑΛΥΠΤΕΤΑΙ ΜΕ ΔΑΠΑΝΕΣ (*) | ΣΥΝΟΛΙΚΟ ΠΟΣΟΣΤΟ ΕΙΣΟΔΗΜΑΤΟΣ ΠΟΥ ΠΡΕΠΕΙ ΝΑ ΚΑΛΥΠΤΕΤΑΙ ΜΕ ΔΑΠΑΝΕΣ (*) | |

| 3000 | 300 | 10,00% | 450 | 15,00% |

| 4000 | 400 | 10,00% | 600 | 15,00% |

| 5000 | 500 | 10,00% | 750 | 15,00% |

| 6000 | 600 | 10,00% | 900 | 15,00% |

| 7000 | 700 | 10,00% | 1050 | 15,00% |

| 8000 | 800 | 10,00% | 1200 | 15,00% |

| 9000 | 900 | 10,00% | 1350 | 15,00% |

| 10000 | 1000 | 10,00% | 1500 | 15,00% |

| 11000 | 1150 | 10,45% | 1700 | 15,45% |

| 12000 | 1300 | 10,83% | 1900 | 15,83% |

| 13000 | 1450 | 11,15% | 2100 | 16,15% |

| 14000 | 1600 | 11,43% | 2300 | 16,43% |

| 15000 | 1750 | 11,67% | 2500 | 16,67% |

| 16000 | 1900 | 11,88% | 2700 | 16,88% |

| 17000 | 2050 | 12,06% | 2900 | 17,06% |

| 18000 | 2200 | 12,22% | 3100 | 17,22% |

| 19000 | 2350 | 12,37% | 3300 | 17,37% |

| 20000 | 2500 | 12,50% | 3500 | 17,50% |

| 22000 | 2800 | 12,73% | 3900 | 17,73% |

| 24000 | 3100 | 12,92% | 4300 | 17,92% |

| 26000 | 3400 | 13,08% | 4700 | 18,08% |

| 28000 | 3700 | 13,21% | 5100 | 18,21% |

| 30000 | 4000 | 13,33% | 5500 | 18,33% |

| 35000 | 5000 | 14,29% | 6750 | 19,29% |

| 40000 | 6000 | 15,00% | 8000 | 20,00% |

| 45000 | 7000 | 15,56% | 9250 | 20,56% |

| 50000 | 8000 | 16,00% | 10500 | 21,00% |

| 60000 | 10000 | 16,67% | 13000 | 21,67% |

| 70000 | 12000 | 17,14% | 15500 | 22,14% |

| 80000 | 14000 | 17,50% | 18000 | 22,50% |

| 90000 | 16000 | 17,78% | 20500 | 22,78% |

| 100000 | 18000 | 18,00% | 23000 | 23,00% |

| 110000 | 20000 | 18,18% | 25500 | 23,18% |

| 120000 | 22000 | 18,33% | 28000 | 23,33% |

| 130000 | 24000 | 18,46% | 30000 | 23,08% |

| 140000 | 26000 | 18,57% | 30000 | 21,43% |

| 150000 | 28000 | 18,67% | 30000 | 20,00% |

| 160000 | 30000 | 18,75% | 30000 | 18,75% |

| 170000 | 30000 | 17,65% | 30000 | 17,65% |

| 200000 | 30000 | 15,00% | 30000 | 15,00% |

| (*) Δαπάνες αγοράς αγαθών ή παροχής υπηρεσιών εξοφληθείσες με «πλαστικό χρήμα» ή άλλα ηλεκτρονικά μέσα πληρωμών ή με μετρητά για όσους εξαιρούνται από την υποχρέωση χρήσης ηλεκτρονικών μέσων πληρωμών. Σε περίπτωση μη κάλυψης του απαιτούμενου ποσού κατά περίπτωση, το ακάλυπτο ποσό θα φορολογείται με 22%. | ||||

Αφορολόγητο με περισσότερες ηλεκτρονικές αποδείξεις – Ποιες είναι οι προϋποθέσεις

Σεπτέμβριος 18, 2019Νέους τρόπους για να «χτίζεται» το αφορολόγητο εξετάζει η κυβέρνηση.

Θα απαιτούνται περισσότερες αποδείξεις μέσω συναλλαγών με κάρτες ή μέσω e-banking. Το ποσό των αποδείξεων που θα απαιτούνται θα προκύπτει από το εισόδημα του φορολογούμενου. Ποια είναι τα σενάρια που εξετάζει το οικονομικό επιτελείο.

Περισσότερες ηλεκτρονικές αποδείξεις μέσω συναλλαγών με κάρτες ή μέσω e-banking θα ζητούνται από το 2020 για να «χτιστεί» το αφορολόγητο. Οι αλλαγές εξετάζονται από το οικονομικό επιτελείο για να περιοριστεί η φοροδιαφυγή.

Από την επεξεργασία των φορολογικών δηλώσεων, όπως υποστηρίζουν στελέχη του οικονομικού επιτελείου, διαπιστώθηκε ότι το 80% των φορολογούμενων δήλωσε περισσότερες αποδείξεις από αυτές που είχε υποχρέωση. Και αυτό δείχνει, όπως επισημαίνουν, ότι τα ποσοστά που ισχύουν σήμερα για να καλυφθεί το αφορολόγητο είναι χαμηλά και δεν ανταποκρίνονται στις συναλλαγές που πραγματοποιούνται ετησίως.

Το οικονομικό επιτελείο επεξεργάζεται διάφορα σχέδια, αλλά οριστικές αποφάσεις δεν έχουν ληφθεί. Το θέμα του αφορολόγητου θα συζητηθεί και με τα τεχνικά κλιμάκια της τρόικας. Η διάταξη για το πως θα «χτίζεται» το αφορολόγητο θα ενταχθεί στο φορολογικό νομοσχέδιο που αναμένεται να κατατεθεί τον Οκτώβριο στη Βουλή.

Το επικρατέστερο σενάριο, σύμφωνα με την Καθημερινή, είναι οι φορολογούμενοι να μαζεύουν περισσότερες αποδείξεις ανάλογα με το ύψος του εισοδήματός τους.

Τα ποσοστά δεν έχουν ακόμη οριστικοποιηθεί. Ωστόσο, το βασικό σενάριο που εξετάζει το οικονομικό επιτελείο προβλέπει το ελάχιστο ποσό των ηλεκτρονικών αποδείξεων που θα έπρεπε να είχαν ξεκινήσει να μαζεύουν οι φορολογούμενοι, θα προκύψει από το ύψος του εισοδήματός τους, σε συνδυασμό με τη νέα κλίμακα:

– 15% ή 20% για εισόδημα έως 10.000 ευρώ, από 10% σήμερα

– 25% για εισόδημα από 10.000 έως 30.000 ευρώ, από 15% σήμερα

– 30% για εισόδημα από 30.000 και άνω, με το ανώτατο ποσό που θα πρέπει να συγκεντρώσει ο φορολογούμενος να ανέρχεται στις 30.000 ευρώ, από 20% σήμερα.

Με βάση τα όσα ισχύουν μέχρι τώρα, οι φορολογούμενοι που δεν συγκεντρώνουν το απαραίτητο ποσό μέσω των αποδείξεων, φορολογούνται με 22%. Ωστόσο, με τη μείωση το εισαγωγικού συντελεστή, το ποσό που δεν θα καλυφθεί είναι εξαιρετικά πιθανό να φορολογηθεί με συντελεστή 9%.

Νέα πατέντα για φοροδιαφυγή: «Σβήνουν» τις αποδείξεις ακόμη και από τα POS

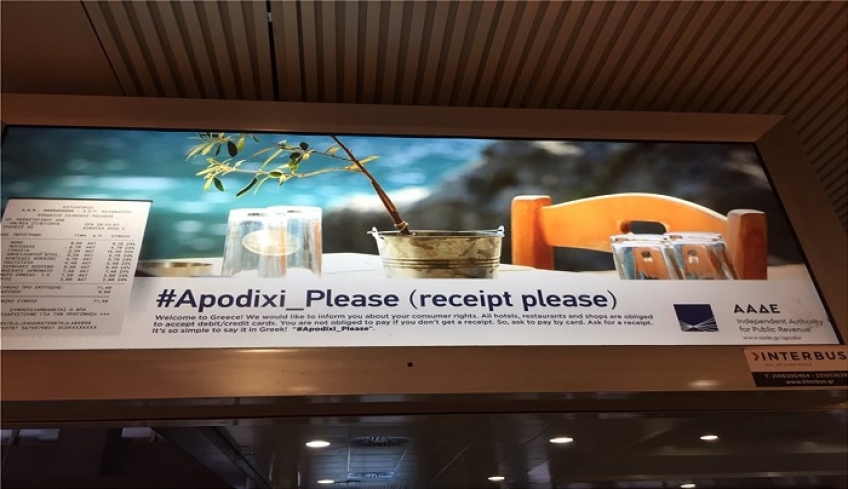

Αύγουστος 17, 2019Τραπεζικά και νομικά "παράθυρα" ανησυχούν τους ελεγκτές - «Υψηλού ρίσκου» η φοροδιαφυγή το 2019: μπορεί να ακυρώσει τις φοροελαφρύνσεις του 2020 - Καμπάνια για να μάθουν οι τουρίστες την «apodixi»

«Παγωτό» άφησε πολλούς η είδηση, για την νέα «πατέντα» (παράνομο λογισμικό) με την οποία παγωτατζίδικο στην Κρήτη, πριν δέκα μέρες, πιάστηκε να «σβήνει» 300 αποδείξεις την ημέρα (το 80% των αποδείξεων που έκοβε). Η …πραγματική είδηση ήταν ότι άφηνε «για τα μάτια της εφορίας» και ένα 20% (ή περίπου 60 την ημέρα) για να εμφανίζει έσοδα 150-200 ευρώ, αντί για 1.000-1.500 ευρώ που είχε κανονικά.

H ΑΑΔΕ έχει στήσει ολόκληρη «καμπάνια» για να μάθουν οι ξένοι τουρίστες ποια είναι η κανονική «απόδειξη» στην Ελλάδα και ποια δεν είναι (This is NOT apodixi)!

Αλλά το πραγματικό σοκ για τους φοροελεγκτές είναι η διαπίστωση πως δεν αρκούν, πλέον, ούτε να ζητηθεί και να κοπεί η απόδειξη (αφού "σβήνεται" εκ των υστέρων), αλλά ούτε καν όμως και να εξαναγκαστεί ο επιχειρηματίας να δεχθεί πληρωμή με πιστωτική κάρτα.

Και αυτό συγκλονίζει διότι, ενώ οι φοροπαραβάτες ξέρουν ότι πλέον η ΑΑΔΕ μπορεί να τους ελέγξει και εξ αποστάσεως ακόμα μέσα από διασταυρώσεις (για αυτό και δεν μηδενίζουν εντελώς τα κέρδη τους) από την άλλη όμως ρισκάρουν να μην εκδίδουν ή να κρύβουν και τις αποδείξεις ακόμα για τις οποίες έχουν πληρωθεί με κάρτα και τα λεφτά έχουν μπει στον επαγγελματικό λογαριασμό με τον οποίο είναι συνεδεμένο το POS.

"Αν δεν πρόκειται για απελπισία, θράσος ή …βλακεία όσων το κάνουν, τότε ίσως κρύβεται κάποιο άλλο τεχνολογικό κόλπο ή, ακόμα χειρότερα ίσως, «τρύπα» στο ίδιο το σύστημα ελέγχων» λένε αρμόδιοι ελεγκτικοί παράγοντες.

Ουσιαστικά οι προειδοποιούν για διπλό κίνδυνο:

1. Εντοπίζουν «νομικό λάθος» στην επιβολή των προστίμων. Από το 2017, αντί για 250 ή 500 ευρώ ανά παράβαση (απόδειξη που δεν κόπηκε) το πρόστιμο έγινε 2500 ή 500 ανά φορολογικό έλεγχο όσες αποδείξεις και αν δεν κόπηκαν. Παρότι όποιος πιάνεται οδηγείται «ως πρόβατον επί σφαγή» για αναδρομικό έλεγχο 5 – 10 ετών, πολλοί φαίνεται να αδιαφορούν για τις ευρύτερες συνέπειες και να θεωρούν «δωράκι» το συγκεντρωτικό πρόστιμο («ένα για όλα» σε κάθε έλεγχο) αντί το «κατά κεφαλήν» ανά παράβαση.

2. Κατανοούν μεν ότι η υπερφορολόγηση προκάλεσε την φοροδιαφυγή επιβίωσης, αλλά αν δεν υπάρξει άμεσα ανάσχεση και αυτοσυγκράτηση, τότε η φοροδιαφυγή θα ακυρώσει τελικά και τις φοροαπαλλαγές που υπόσχεται να φέρει η κυβέρνηση.

Άλλα κόλπα…

Το φαινόμενο μη έκδοσης αποδείξεων λιανικής πώλησης είναι γνωστό, αλλά λαμβάνει άλλες διαστάσεις όταν ο πελάτης έχει πληρώσει ηλεκτρονικά με κάρτα.

Από τις αδήλωτες "ταμειακές μηχανές - μαϊμού" του 2015 (που έκοβαν «χαρτάκια στο βρόντο») οι επιτήδειοι έφτασαν στα ειδικά λογισμικά που "σβήνουν" την είσπραξη της ημέρας. Οι πιο «ψυλλιασμένοι» προτιμούν να κόβουν «μισή απόδειξη», δεν είναι παρά οι πληρωμές με κάρτες και το «πλαστικό χρήμα». Αφότου επεβλήθησαν τα capital controls, η φοροδιαφυγή αλλάζει επίπεδο: στην αρχή οι ελεγκτές ανακάλυπταν τα "POS εξωτερικού" που έστελναν τα χρήματα σε Βουλγαρία, Αλβανία, Κύπρο και Λουξεμβούργο.

Αφού η ΑΑΔΕ εξάρθρωσε τα κυκλώματα αυτά, οι επιτήδειοι πλέον πέρασαν «στην επόμενη πίστα», προκειμένου να μην εκδίδουν αποδείξεις:

1. χρησιμοποιούν δεύτερο POS που είναι δηλωμένο σε άλλην, εικονική ή «χαμηλού κόστους» εταιρεία (με "μπροστινούς" κλπ) για τις περιπτώσεις όπου δεν κόβουν αποδείξεις.

2. οπλισμένοι με θράσος, δεν προσπαθούν καν να κρύψουν τα ίχνη τους όταν δεν κόβουν αποδείξεις, παρότι ο πελάτης έχει πληρώσει με κάρτα και τα λεφτά του έχουν ήδη μπει στην τράπεζα, μέσω της οποίας η εφορία εύκολα μπορεί να ανακαλύψει ποια ήταν η πραγματική είσπραξη της ημέρας.

Τι εστί "απόδειξη";

Η συνήθης τακτική τους είναι ότι «σερβίρουν» μιαν … "Προσωρινή Απόδειξη" στον πελάτη, που πολύ εύκολα την περνάει για κανονική (ειδικά τη νύχτα και μετά την κατανάλωση ποτών)…

Ποντάρουν ενδεχομένως ότι -αν και εφόσον ποτέ τελικώς πέσει επάνω τους ο έλεγχος- το πρόστιμο θα είναι για αυτούς 250 ή 500 ευρώ ανά φορολογικό έλεγχο και όχι ανά απόδειξη που δεν κόπηκε όπως ίσχυε ως το 2017!

Ένα αληθινό παράδειγμα:

1. Πελάτης πληρώνει με κάρτα 20 ευρώ για ποτά που κατανάλωσε, αλλά ο σερβιτόρος του δίνει το αντίγραφο πελάτη μαζί με «προσωρινή» και όχι κανονική απόδειξη. Ο επιχειρηματίας τα βάζει «μαύρα» στην τσέπη του αντί στα έσοδα της εταιρίας και αυτομάτως κερδίζει τα 3,88 ευρώ από τον ΦΠΑ που θα απέδιδε και άλλα 4,52 ευρώ σαν φόρο κερδών του 2019. Από τα 20 ευρώ για τα οποία δεν εξέδωσε απόδειξη, το δημόσιο χάνει αυτομάτως τα 8,4 ευρώ.

2. Με βάση όσα ίσχυαν ως το 2017, για κάθε απόδειξη που πιάνεται να μην έχει κόψει, έπεφτε «πρόστιμο - τσεκούρι» 250 ευρώ τουλάχιστον.

3. Με τα νέα δεδομένα όμως, το πρόστιμο επιβάλλεται ανά έλεγχο και υπολογίζεται με βάση τον ΦΠΑ που θα απέδιδε ο ελεγχόμενος, εάν είχε κόψει κανονικά απόδειξη. Έτσι όμως, ακόμα και αν εντοπιστεί κάποτε από έλεγχο ότι πχ στις 22 Ιουλίου φέτος η συγκεκριμένη επιχείρηση δεν είχε κόψει την συγκεκριμένη απόδειξη (ή και άλλες 20 ή 25 ή και 60 ακόμη σαν και αυτήν) το πρόστιμο θα είναι πάλι 250 ευρώ.

4. Άρα, μη κόβοντας πχ 60 αποδείξεις των 20 ευρώ, έχει αποκομίσει όφελος 500 ευρώ (60 Χ 8,4 ευρώ). Αν εντοπιστεί από τον φορολογικό έλεγχο κατόπιν διασταύρωσης πως μπήκαν 1.200 ευρώ στην τράπεζα μέσω POS, αλλά δεν κόπηκαν αντίστοιχα οι 60 αποδείξεις των 20 ευρώ, τότε το πρόστιμο υπολογίζεται στα 234 ευρώ (3,9 ευρώ ΦΠΑ Χ 60 αποδείξεις) αλλά επιβάλλεται η «ταρίφα» των 250 ευρώ αντί πχ έως 15.000 ευρώ (60 Χ250) που θα ήταν ξεχωριστά για κάθε μια παράβαση, αντί συγκεντρωτικά ανά έλεγχο.

Αλλαγές στο «χτίσιμο» του αφορολόγητου ορίου, παράλληλα με τη διατήρησή του στα 8.636 ευρώ, εξετάζει το οικονομικό επιτελείο.

Σύμφωνα με πληροφορίες, το επικρατέστερο σενάριο προβλέπει ότι το αφορολόγητο όριο έως τις 6.500 ευρώ περίπου θα επιτυγχάνεται με την αξία των ηλεκτρονικών συναλλαγών που απαιτείται σήμερα , ενώ για το επιπλέον ποσό έως τις 8.636 ευρώ θα απαιτούνται περισσότερες ηλεκτρονικές συναλλαγές.Με αυτόν τον τρόπο εκτιμάται ότι θα καλυφθούν οι επιφυλάξεις των θεσμών για τις δημοσιονομικές επιπτώσεις της διατήρησης του αφορολόγητου,αφού η αύξηση των ηλεκτρονικών συναλλαγών θα οδηγήσει σε περιορισμό της φοροδιαφυγής.

Αναλυτικά το σχέδιο του οικονομικού επιτελείου θα προβλέπει τα εξής:

-Σταθερό αφορολόγητο 6.500 ευρώ το οποίο θα χτίζεται με ηλεκτρονικές συναλλαγές ως εξής:

1.Για εισοδήματα έως 10.000 ευρώ θα απαιτούνται ηλεκτρονικές συναλλαγές ύψους 10%.

2. Για εισοδήματα από 10.001 έως 30.000 ευρώ , 15%.

3.Για εισοδήματα από 30.001 ευρώ και πάνω από 20%.

Σημειώνεται ότι η ανωτέρω κλίμακα εφαρμόζεται προοδευτικά έτσι ώστε ο συντελεστής του επόμενου κλιμακίου να υπολογίζεται μόνον στο υπερβάλλον ποσό του εισοδήματος.

4.Προσαυξημένο αφορολόγητο της τάξεως των 8.636 ευρώ: Προκειμένου να φθάσει κάποιος στο υψηλό αφορολόγητο θα πρέπει να έχει πρόσθετες ηλεκτρονικές συναλλαγές εκτός δηλαδή από αυτές που προβλέπονται για το χτίσιμο του του σταθερού αφορολόγητου ορίου. Το ύψος των επιπλέον συναλλαγών θα αποφασισθεί το επόμενο έτος στην\περίπτωση που η κυβέρνηση δεν καταφέρει να διατηρήσει το αφορολόγητο όριο.

Το σχέδιο του οικονομικού επιτελείου για τη φορολογία εισοδημάτων

Το σχέδιο του οικονομικού επιτελείου για τη φορολογία εισοδήματος θα προβλέπει μεταξύ άλλων τα εξής:

-Διατήρηση του αφορολόγητου του ορίου των 8.636 ευρώ είτε στο σύνολο του είτε με προσαυξημένες ηλεκτρονικές συναλλαγές , το οποίο θα αυξάνεται κατά 1000 ευρώ για κάθε παιδί.

-Νέα φορολογική κλίμακα με 5 ή 6 κλιμάκια.

- Μείωση του εισαγωγικού συντελεστή της φορολογικής κλίμακας από 22% στο 9% για τα εισοδήματα έως 10.000 ευρώ που θα αποκτήσουν οι φορολογούμενοι από το 2020.

Σήμερα ο συντελεστής 22% εφαρμόζεται για τα εισοδήματα έως 20.000 ευρώ

-Μείωση του ανώτατου φορολογικού συντελεστή 45% που εφαρμόζεται σήμερα για το τμήμα του εισοδήματος που υπερβαίνει τις 40.000 ευρώ, στο 42%.

Μείωση του εισαγωγικού συντελεστή για τους ελεύθερους επαγγελματίες στο 9% από 22% σήμερα, με το όφελος να φθάνει για όσους δηλώνουν εισοδήματα έως 10.000 ευρώ στα 1.300 ευρώ

Παράλληλα επισημαίνεται ότι εξετάζονται αλλαγές και στην φορολόγηση των εισοδημάτων από ενοίκια.

Με πληροφορίες από την εφημερίδα"ΚΑΘΗΜΕΡΙΝΗ"