Αγωνία για τα «κόκκινα» δάνεια α' κατοικίας - Τριετές «πάγωμα» ζητά η κυβέρνηση, άμεση πώληση σε funds θέλουν οι δανειστές

Ιανουάριος 26, 2016Να μην απελευθερωθεί η μεταβίβαση των «κόκκινων» δανείων με υποθήκη ή προσημείωση της υποθήκης της κύριας κατοικίας σε funds επιμένει η κυβέρνηση στις διαπραγματεύσεις που έχουν ξεκινήσει με τους δανειστές.

Σύμφωνα με πληροφορίες, οι συζητήσεις ανάμεσα στην κυβέρνηση και το κουαρτέτο των Θεσμών για τη διαχείριση των «κόκκινων» δανείων έχουν ξεκινήσει.

Ως γνωστόν, με τον νόμο 4353 του 2015 θεσπίστηκε το πλαίσιο λειτουργίας των Εταιρειών Διαχείρισης και Μεταβίβασης Απαιτήσεων από Μη Εξυπηρετούμενα Δάνεια (ΕΔΑΜΕΔ και ΕΜΑΜΕΔ) καθώς και ποιες κατηγορίες δανείων θα μπορούν να μεταβιβάζονται από τις τράπεζες σε αυτές τις επιχειρήσεις. Η κυβέρνηση είχε πετύχει μέχρι τις 15 Φεβρουαρίου του 2016 να εξαιρούνται από τις αγοραπωλησίες και τις αναθέσεις διαχείρισης οι ακόλουθες κατηγορίες «κόκκινων» δανείων:

1. Οι μη εξυπηρετούμενες καταναλωτικές δανειακές συμβάσεις και πιστώσεις.

2. Οι δανειακές συμβάσεις με υποθήκη ή προσημείωση υποθήκης πρώτης κατοικίας

3. Τα δάνεια και οι πιστώσεις προς μικρές επιχειρήσεις (με αριθμό εργαζομένων έως 50 άτομα και κύκλο εργασιών έως 10 εκατ. ευρώ)

4. Τα δάνεια προς μεσαίες εταιρείες (με απασχολούμενους που δεν ξεπερνούν τα 250 άτομα και κύκλο εργασιών χαμηλότερο από 50 εκατ. ευρώ) καθώς και

5. Τα δάνεια με εγγύηση του ελληνικού δημοσίου.

Ωστόσο, στον νόμο που ψηφίστηκε οριζόταν πως στο μεταξύ η κυβέρνηση θα καθόριζε με νόμο το εφαρμοστικό πλαίσιο μεταβίβασης των προαναφερόμενων πέντε κατηγοριών.

Όπως αναφέρουν στην «Η» ανώτατα κυβερνητικά στελέχη, οι διαπραγματεύσεις ανάμεσα στις δύο πλευρές εστιάζονται στο χρονοδιάγραμμα της απελευθέρωσης μεταβίβασης των «κόκκινων» δανείων, στις κατηγορίες αλλά και με ποιους κανόνες θα επιτρέπεται η πώληση. Οι ίδιοι αξιωματούχοι της κυβέρνησης σημειώνουν ότι οι προσπάθειες της ελληνικής πλευράς επικεντρώνονται στο να μην επιτρέπεται για τουλάχιστον τρία χρόνια η ανάθεση διαχείρισης και η μεταβίβαση των μη εξυπηρετούμενων δανειακών συμβάσεων με υποθήκη ή προσημείωση υποθήκης της κύριας κατοικίας. Σε ό,τι αφορά τις υπόλοιπες κατηγορίες των δανείων η κυβέρνηση κρατά «κλειστά» τα χαρτιά της για τις θέσεις που αναπτύσσει έναντι των δανειστών.

Την ίδια στιγμή, εκρηκτική είναι η κατάσταση σε ό,τι αφορά την εξέλιξη των μη εξυπηρετούμενων δανείων και των πιστωτικών ανοιγμάτων, των νοικοκυριών και επιχειρήσεων. Σύμφωνα με στοιχεία που έχει επεξεργαστεί το Ινστιτούτο Εμπορίου και Υπηρεσιών της Ελληνικής Συνομοσπονδίας Επιχειρηματικότητας και Εμπορίου (ΕΣΕΕ) τα δάνεια που βρίσκονται σε καθυστέρηση πληρωμής άνω των 90 ημερών, αλλά κι εκείνα που δεν εξυπηρετούνται με καθυστέρηση κάτω από 90 ημέρες και είναι επίφοβα να «κοκκινίσουν», ανέρχονται στα 108 δισ. ευρώ.

Από το σύνολο αυτό, τα 60 δισ. ευρώ είναι επιχειρηματικά δάνεια. Τα 20 δισ. ευρώ εξ αυτών είναι από μικρομεσαίες επιχειρήσεις και τα 40 δισ. ευρώ από μεγαλύτερες. Τα 28 δισ. ευρώ από το σύνολο των 108 δισ. ευρώ είναι στεγαστικά δάνεια σε καθυστέρηση, τα 10 δισ. ευρώ αφορούν στην κατηγορία των καταναλωτικών και τα υπόλοιπα 10 δισ. ευρώ προέρχονται από αναδιαρθρώσεις «κακών τραπεζών».

Το ποσοστό των μη εξυπηρετούμενων δανείων ως προς το σύνολο των χορηγήσεων για το 2015 εκτιμάται σε 50%.

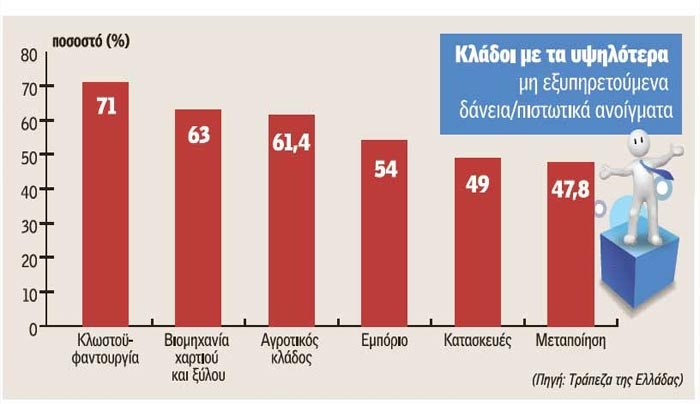

Ενδιαφέρον έχουν και τα στοιχεία που αφορούν στους επιχειρηματικούς κλάδους με το υψηλότερο ποσοστό μη εξυπηρετούμενων δανείων.

Πρόκειται για τις κλωστοϋφαντουργίες με το ποσοστό των μη εξυπηρετούμενων δανείων να ανέρχεται στο 71%, τη βιομηχανία χαρτιού και ξύλου με το ποσοστό των μη εξυπηρετούμενων δανείων να είναι στο 63% και έπονται ο αγροτικός κλάδος (61,4%), το εμπόριο (54%) και η μεταποίηση (47,8%).

imerisia.gr

Λ. Κατσέλη: Καμία τράπεζα δεν έχει προχωρήσει σε πώληση δανείων σε ξένα funds

Δεκέμβριος 28, 2015"Δεν είναι προς το συμφέρον καμιάς τράπεζας να εκπλειστηριάσει κατοικία. Το κίνητρο για κάθε τράπεζα είναι κρατήσει τον πελάτη της ενήμερο" δήλωσε στον τηλεοπτικό σταθμό Mega η πρόεδρος της Ένωσης Ελληνικών Τραπεζών Λούκα Κατσέλη.

Υπογράμμισε πως καμία τράπεζα δεν έχει προχωρήσει σε πώληση δανείων σε ξένα funds, αλλά σημείωσε πως αυτό που έχουν συζητήσει ορισμένες τράπεζες είναι η διαχείριση δανείων από τέτοιες εταιρείες.

Πάντως, υπογράμμισε πως οι τράπεζες του 2016 δεν είναι ίδιες με τις τράπεζες του 2010 και πως όσοι δανειολήπτες σπεύσουν να συζητήσουν με τις τράπεζες για δάνειά τους, που δεν μπορούν να εξυπηρετήσουν, θα βρουν λύση, καθώς υπάρχουν ειδικά τμήματα πλέον που διαχειρίζονται τέτοια θέματα. Είπε πως οι τράπεζες έχουν στείλει επιστολές στους δανειολήπτες που καθυστερούν για να ανταποκριθούν και να κάνουν ρυθμίσεις στο πλαίσιο της απόφασης της Τράπεζας της Ελλάδας του περασμένου Σεπτεμβρίου.

Ενστάσεις στις αλλαγές

Εξέφρασε επίσης ενστάσεις για την τροποποίηση του νόμου για τα «κόκκινα» δάνεια, τον οποίο η ίδια διαμόρφωσε καθώς αναγνώρισε ότι υπάρχουν πλέον περιορισμοί για την ένταξη όσων αδυνατούν να πληρώσουν στον λεγόμενο νόμο Κατσέλη, σημειώνοντας πως τα εισοδηματικά και περιουσιακά κριτήρια τέθηκαν έπειτα από επιμονή των δανειστών αν και "κατά τη γνώμη της δεν ήταν αναγκαία". Αποσαφήνισε για μια ακόμη φορά ότι ο νόμος Κατσέλη αφορά όσους βρίσκονται σε μόνιμη αδυναμία πληρωμής.

O νόμος (Κατσέλη) παραμένει ισχύει σε όλα τα ευρωπαϊκά κράτη, και τις ΗΠΑ, για να δίνει ευκαιρία σε όσους βρίσκονται σε μόνιμη αδυναμία επισήμανε.

«Ο νόμος 3869 δεν είναι για όλους, είναι για όσους έχουν μόνιμη αδυναμία, όσοι έχουν πρόσκαιρη να αποταθούν στις τράπεζες για να προσπαθήσουν να κάνουν διακανονισμό για την αποπληρωμή του δανείου τους» διευκρίνισε.

Όσοι έχουν πρόσκαιρη αδυναμία πληρωμής μπορούν να απευθυνθούν στις τράπεζες και να κάνουν ρυθμίσεις, τόνισε η κ. Κατσέλη σημειώνοντας ότι ανάμεσα στα εργαλεία που υπάρχουν είναι το κούρεμα, η επιμήκυνση του χρόνου αποπληρωμής, η αλλαγή επιτοκίου, κλπ.

Εξέφρασε την ελπίδα να αρθούν ολοκληρωτικά τα capital controls έως το πρώτο εξάμηνο του 2016. Είπε, ακόμη, πως σταδιακά αρχίζουν να επιστρέφουν καταθέσεις στις τράπεζες. Παράλληλα εκτίμησε ότι θα υπάρξει κάποια χαλάρωση το επόμενο διάστημα χωρίς ωστόσο να προχωρήσει σε περισσότερες λεπτομέρειες. Σε ερώτηση, τέλος, για το αν έπρεπε να επιβληθούν capital controls αρκέστηκε στην απάντηση ότι «αυτό είναι άλλη κουβέντα που κάποτε πρέπει να την κάνουμε».

imerisia.gr-enikos.gr

ΠΡΟΕΙΔΟΠΟΙΗΣΕΙΣ: Πάνω από 500 χιλιάδες «ραβασάκια» των τραπεζών σε «κόκκινους» δανειολήπτες

Δεκέμβριος 28, 2015Τουλάχιστον 500.000 προειδοποιητικές επιστολές από τις τράπεζες έχουν λάβει ή αναμένεται να λάβουν όσοι έχουν δάνειο που ετοιμάζεται να "κοκκινίσει". Με τις επιστολές θα καλούνται οι παραλήπτες να ρυθμίσουν τις εκκρεμότητές τους μέσα σε 15 ημέρες.

Όσοι αγνοήσουν την... πρόσκληση, θα λάβουν και δεύτερη προειδοποιητική επιστολή, με πιο αυστηρό ωστόσο μήνυμα. Αυτό θα είναι ότι αν και στις επόμενες 15 ημέρες δεν προσέλθουν οικειοθελώς, τότε θα ξεκινήσουν διαδικασίες πλειστηριασμού ακόμα και της κύριας κατοικίας τους.

Το σίγουρο είναι ότι έχει ανοίξει, πλέον, η πόρτα για την πώληση δανείων σε funds. "Πωλητήριο" δεν μπαίνει μόνο σε δάνεια με καθυστέρηση άνω των 90 ημερών αλλά και σε εξυπηρετούμενα μαζί με τα "κόκκινα" του ίδιου δανειολήπτη.

Για να αποφύγει κάποιος την πώληση του δανείου του πρέπει να ρυθμίσει με κάποιον τρόπο τις οφειλές του μέσα σε 12 μήνες από τη στιγμή που θα λάβει τη σχετική ειδοποίηση. Η δυνατότητα αυτή δεν υπάρχει, πάντως, για όσους χαρακτηρίζονται "μη συνεργάσιμοι δανειολήπτες".

Τα υπερχρεωμένα νοικοκυριά θα πρέπει να υποβάλουν αιτήσεις ως τις 31 Δεκεμβρίου για υπαγωγή στον "παλιό" νόμο Κατσέλη, ενώ έχουν δυνατότητα 47 ακόμα ημερών, προκειμένου να υποβάλουν τα αναγκαία δικαιολογητικά στα Ειρηνοδικεία.

Από την Πρωτοχρονιά τίθενται σε ισχύ τα αυστηρότερα κριτήρια προστασίας για την πρώτη κατοικία. Με βάση το νέο πλαίσιο, παρέχεται απόλυτη προστασία στο 25% των υπερχρεωμένων νοικοκυριών, που θα πληρώνουν ελάχιστη μηνιαία δόση στο 5 με 10% του εισοδήματος τους, στην οποία θα έχει, όμως, συμμετοχή και το Δημόσιο.

Με τη νέα, ωστόσο, χρονιά έρχονται κι άλλες ανατροπές στη διαχείριση των "κόκκινων" δανείων, τα οποία συνολικά έχουν ξεπεράσει τα 107 δισ. ευρώ.

Αυτό που συμφωνήθηκε σε πρώτη φάση με τους δανειστές είναι να "ανοίξει" η αγορά στα funds, που μπορούν και τυπικά, πλέον, να αποκτούν όχι μόνο μεγάλα επιχειρηματικά δάνεια αλλά και στεγαστικά δεύτερης και εξοχικής κατοικίας.

Το νέο "παζάρι" έχει ορόσημο τη 15η Φεβρουαρίου, οπότε αίρεται το απαγορευτικό για την πώληση στεγαστικών δανείων πρώτης κατοικίας, καταναλωτικών δανείων και δανείων μικρομεσαίων επιχειρήσεων.

Πηγή: Mega

Τι θα γίνει μετά τις 15/2/2016 με τα “κόκκινα” στεγαστικά δάνεια

Δεκέμβριος 26, 2015Αν για τα “κόκκινα” επιχειρηματικά δάνεια η λύση των πωλήσεων σε funds αποτελεί κατά κύριο λόγο το μοντέλο διαχείρισής τους λόγω της ανάγκης για εισροή νέων κεφαλαίων

με τελικό προορισμό την πραγματική οικονομία, για τα “κόκκινα” στεγαστικά η λύση θα αναζητηθεί πρωτίστως μέσω της διαχείρισής τους.

Το πρόσφατο νομοθετικό πλαίσιο για τη διαχείριση των “κόκκινων” δανείων προβλέπει παράταση δύο μηνών στην πώληση σε τρίτους των μη εξυπηρετούμενων στεγαστικών δανείων πρώτης κατοικίας (όπως και των καταναλωτικών δανείων και των μη εξυπηρετούμενων δανείων προς μικρομεσαίες επιχειρήσεις). Ωστόσο, η προθεσμία της 15ης Φεβρουαρίου, συγκεκριμένα, δεν σημαίνει ότι θα απελευθερώσει “πλημμύρα” πλειστηριασμών από τα ξένα funds που θα αποκτήσουν “κόκκινα” στεγαστικά δάνεια.

Γιατί μπαίνει ως ορόσημο η 15η Φεβρουαρίου

Μία ημέρα πριν, στις 14 Φεβρουαρίου του 2016, εκπνέει η εξάμηνη περίοδος κατά τη διάρκεια της οποίας οι δανειολήπτες που έχουν προσφύγει στον Νόμο Κατσέλη και των οποίων η υπόθεση εκκρεμεί θα πρέπει να υποβάλουν εκ νέου τα δικαιολογητικά τους, όπως προβλέπει ο νόμος που ψηφίστηκε στα μέσα Αυγούστου. Επομένως, πριν από τις 15/2/2016 είναι ανέφικτη η πώληση στεγαστικών δανείων πρώτης κατοικίας για όσους έχουν υποβάλει ήδη αίτηση υπαγωγής στον Νόμο Κατσέλη (υπολογίζονται στις 170.000 περιπτώσεις), αλλά και για όσους θα σπεύσουν να υποβάλουν αίτηση μέχρι 31/12/2015.

Στο διάστημα που μεσολαβεί μέχρι τις 15 Φεβρουαρίου, οι τράπεζες εκτιμούν ότι όσοι έχουν τη δυνατότητα να αποπληρώσουν το δάνειό τους και μέχρι τώρα δεν το έκαναν θα αναγκαστούν να προχωρήσουν στη διευθέτησή του προκειμένου να μη χάσουν το ακίνητό τους. Όπως υπολογίζουν, από το σύνολο των περίπου 70 δισ. ευρώ στεγαστικών δανείων, σε καθυστέρηση άνω των 90 ημερών βρίσκονται δάνεια περίπου 20 δισ. ευρώ και, από αυτά, το 30% θα μπορούσε να επανέλθει σε ομαλή αποπληρωμή.

Τελικές απόπειρες ρυθμίσεων μεταξύ τραπεζών – δανειοληπτών

Προς αυτή την κατεύθυνση θα κινηθούν αρχικά βάσει του Κώδικα Δεοντολογίας, προχωρώντας σε τελικές ρυθμίσεις δανείων βάσει των εύλογων δαπανών διαβίωσης του οφειλέτη και της επίδειξης πνεύματος συνεργασίας εκ μέρους του. Στόχος θα είναι να διαμορφωθεί μια μηνιαία δόση στην οποία ο δανειολήπτης θα μπορεί να ανταποκριθεί με συνέπεια.

Για τη διαμόρφωση της κατάλληλης μηνιαίας δόσης, οι τράπεζες θα εφαρμόσουν σε ευρεία κλίμακα τη μέθοδο split balance. Δηλαδή, θα χωρίζουν το δάνειο σε δύο μέρη, εκ των οποίων το ένα θα διαμορφώνει τη μηνιαία δόση που μπορεί να καταβάλλει ο δανειολήπτης και το άλλο θα “παγώνει”. Για το “παγωμένο” μέρος του δανείου ο δανειολήπτης θα καταβάλλει μόνο την εισφορά του νόμου 128 (0,12% για στεγαστικό δάνειο, 0,60% για καταναλωτικό με εξασφάλιση). Το “πάγωμα” μέρους του δανείου θα μπορεί να ισχύσει για 4 χρόνια και μετά η τράπεζα θα εξετάζει αν μπορεί να “ξεπαγώσει” όλο ή μέρος του, ώστε να διαμορφώσει τη νέα δόση για τον πελάτη.

Παρεμφερής μέθοδος είναι το balloon, με την οποία το δάνειο χωρίζεται σε δύο μέρη και η μηνιαία δόση υπολογίζεται μόνο για το ένα. Το υπόλοιπο είτε χρεώνεται με ένα πολύ μικρό ποσό είτε μετατίθεται στη λήξη της δανειακής σύμβασης για διακανονισμό τότε.

Με τις εξατομικευμένες ρυθμίσεις στεγαστικών δανείων από τις ίδιες, οι τράπεζες εκτιμούν ότι οι δανειολήπτες θα μπορέσουν να διατηρήσουν το ακίνητό τους έναντι ενός μικρού τιμήματος, αντίστοιχου με αυτό που θα πλήρωναν για ένα ενοίκιο.

Πώς θα αναλάβουν ρόλο στη συνέχεια τα funds

Αν οι συμφωνίες αυτές μεταξύ τραπεζών και δανειοληπτών αποτύχουν, τα “κόκκινα” δάνεια θα μεταβιβάζονται αυτομάτως σε εταιρείες διαχείρισης, οι οποίες θα είναι και ο νέος αντισυμβαλλόμενος του δανειολήπτη. Οι εταιρείες αυτές προφανώς θα έχουν τους μηχανισμούς για ρευστοποίηση των εμπράγματων εξασφαλίσεων του δανείου με μικρότερο κόστος και μεγαλύτερη ταχύτητα από τις τράπεζες. Όμως επιδίωξή τους δεν είναι οι πλειστηριασμοί.

Οι εταιρείες διαχείρισης θα διαπραγματευθούν εκ νέου την οφειλή με τον δανειολήπτη. Δεδομένου ότι θα έχουν πάρει το ακίνητο στην κυριότητά τους, θα προτείνουν στον οφειλέτη να του νοικιάσουν για μια περίοδο, π.χ., 3 ετών το ακίνητο. Στο διάστημα αυτό, ο οφειλέτης θα παραμένει στο ακίνητο, καταβάλλοντας, εν είδει ενοικίου, μια δόση δανείου που θα έχει συμφωνηθεί με την εταιρεία.

Στην πράξη, θα έχει προηγηθεί συνεννόηση της εταιρείας με την τράπεζα, προκειμένου, κατά τη μεταβίβαση της σύμβασης του δανειολήπτη από την τράπεζα στην εξειδικευμένη εταιρεία, να καταρτιστεί μια νέα σύμβαση, που θα προβλέπει επιμήκυνση, π.χ., για 20 χρόνια της οφειλής που απομένει για να αποπληρωθεί το δάνειο. Αυτήν τη δόση θα καταβάλλει ως ενοίκιο στην εταιρεία ο δανειολήπτης προκειμένου να συνεχίσει να μένει στο σπίτι του. Μεταξύ εταιρείας και δανειολήπτη θα μπορεί να συμφωνηθεί στη διάρκεια της σύμβασης νέα επιμήκυνση, π.χ. για άλλα 15 χρόνια, εφόσον εγγυητής για την οφειλή μπει, π.χ., το παιδί του οφειλέτη.

Η άλλη επιλογή για τον δανειολήπτη θα είναι να συμφωνήσει με την εταιρεία τη μετεγκατάστασή του σε ακίνητο χαμηλότερης αξίας, που να ανταποκρίνεται σε μια χαμηλότερη δόση για την αποπληρωμή της οφειλής του.

Μια τρίτη επιλογή θα είναι να του προταθεί να παραμείνει στο ακίνητο μέχρι η εταιρεία να βρει αγοραστή. Με την πώληση του ακινήτου, θα λύεται η σύμβαση του δανείου με τον δανειολήπτη. Ωστόσο, το κρίσιμο σε αυτήν τη συμφωνία θα είναι ο καθορισμός μιας δίκαιης τιμής για την πώληση του ακινήτου, που μάλλον θα καθορίζεται με βάση την αντικειμενική του αξία.

Οι συμφωνίες με τους δανειολήπτες δεν αποκλείεται αργότερα να επεκταθούν και στο reverse mortgage. Με τη συγκεκριμένη μέθοδο, ο οφειλέτης συμφωνεί με ασφαλιστική εταιρεία την εκχώρηση της κυριότητας του ακινήτου του. Σε αντάλλαγμα, η ασφαλιστική τού καταβάλλει μηνιαίο εισόδημα, με το οποίο αυτός μπορεί να διαβιώνει, αλλά και να αποπληρώνει το στεγαστικό του δάνειο στην τράπεζα. Η εταιρεία αποκτά το ακίνητο με τον θάνατο του οφειλέτη και εφόσον έχει αποπληρωθεί το δάνειο στην τράπεζα.

capital.gr

35 δισ. ευρώ «κόκκινα» δάνεια σε ξένες εταιρείες και funds

Δεκέμβριος 21, 2015Δάνεια ύψους 30-35 δισ. ευρώ, επί του συνόλου των 105 δισ. ευρώ μη εξυπηρετούμενων χορηγήσεων, αναμένεται, με βάση ασφαλείς πληροφορίες της Realnews, να δοθούν έως το 2018 προς διαχείριση και πώληση σε ξένες εταιρείες και funds, προκειμένου να εξυγιανθούν τα δανειακά χαρτοφυλάκια και να απελευθερωθεί η ρευστότητα, με στόχο τη χορήγηση νέων δανείων στις βιώσιμες επιχειρήσεις και τα νοικοκυριά.

Η ρευστότητα, η οποία αναμένεται να απελευθερωθεί και να μετατραπεί σε νέα δάνεια, αθροιστικά αποκλειστικά και μόνο από τη διαχείριση και από την πώληση των «κόκκινων» δανείων, εκτιμάται στα 8-10 δισ. ευρώ.

Μολονότι σε πρώτη φάση το θεσμικό πλαίσιο δίνει τη δυνατότητα παραχώρησης της διαχείρισης και της πώλησης μόνο στα επιχειρηματικά και τα στεγαστικά δάνεια β’ κατοικίας, έως τη 15η Φεβρουαρίου αναμένεται να έρθουν πρόσθετες διατάξεις που θα προβλέπουν τη διαχείριση και πώληση όλων των «κόκκινων δανείων», ακόμη και της μοναδικής κατοικίας.

Οι πληροφορίες της «R» αναφέρουν ότι το «σπάσιμο» του ανοίγματος της αγοράς σε δυο φάσεις οφείλεται στο γεγονός ότι οι δανειολήπτες έχουν τη δυνατότητα έως τη 14η Φεβρουαρίου 2016 να υποβάλουν την αίτηση για την ένταξη στο νόμο Κατσέλη, με στόχο την προστασία της μοναδικής και κύριας κατοικίας τους από τον πλειστηριασμό.

«Τα “κόκκινα” δάνεια που θα εξαιρεθούν από την εν δυνάμει εκχώρηση της διαχείρισης τους σε ξένες εταιρείες και την πώλησή τους σε ξένα funds θα είναι μόνο αυτά που θα ενταχθούν στον νόμο προστασίας, δηλαδή στον νόμο Κατσέλη», αναφέρει υψηλόβαθμο στέλεχος τράπεζας.

Προς διαχείριση ή πώληση

Από τα «κόκκινα» δάνεια συνολικού ύψους 30-35 δισ. που θα δοθούν σε ξένες εταιρείες και funds, τα 15-20 δισ. θα είναι αποκλειστικά προς διαχείριση και θα προέλθουν:

-1/3 από τα «κόκκινα» επιχειρηματικά δάνεια.

– 1/3 από τα «κόκκινα» καταναλωτικά.

-1/3 από τα «κόκκινα» στεγαστικά.

Τα υπόλοιπα 10-15 δισ. των «κόκκινων» δανείων θα δοθούν προς πώληση σε funds.

Ωστόσο, σύμφωνα με τις ίδιες πηγές, η πώληση «κόκκινων» δανείων δεν αναμένεται να πάρει μαζική μορφή εντός του 2016. Εξαίρεση, τα αποκαλούμενα «πεθαμένα» εδώ και χρόνια δάνεια ύψους 5-6 δισεκ. ευρώ, τα οποία είναι καταναλωτικά και χορηγήσεις προς μικρές επιχειρήσεις και έχουν πάψει να εξυπηρετούνται τουλάχιστον μία 7ετία, ενώ οι κάτοχοί τους δεν διαθέτουν καμία δυνατότητα αποπληρωμής…

Οι βάσεις για το άνοιγμα της αγοράς τέθηκαν με την ψήφιση του θεσμικού πλαισίου και, σύμφωνα με τις εκτιμήσεις των τραπεζικών στελεχών, η διαχείριση των «κόκκινων» δανείων από τις ξένες εταιρείες θα ξεκινήσει σε τουλάχιστον 6 μήνες. Κι αυτό διότι αφενός ο χρόνος που απαιτείται για να «στηθούν» οι νέες εταιρείες είναι μεγάλος –δηλαδή σχεδόν μισός χρόνος- και αφετέρου διότι ο νόμος δίνει περιθώριο 12 μηνών στον δανειολήπτη και στην τράπεζα να βρουν συμβιβαστική λύση.

real.gr