Σοκ και δέος: Κατασχέσεις σε καταθέσεις και θυρίδες τραπεζών!

Απρίλιος 01, 2016Έρχονται ηλεκτρονικά κατασχετήρια από την εφορία, αλλάζουν όλα στους ελέγχους.

Στο στόχαστρο μπαίνουν πρώτοι εκείνοι που έχουν χρέη στο Δημόσιο. Έρχονται ηλεκτρονικές κατασχέσεις στις μετοχές, τα ομόλογα, τα ρέπος αλλά και του περιεχομένου των τραπεζικών θυρίδων.Την ίδια ώρα επεκτείνεται το αυτόματο σύστημα ελέγχων σε όλες τις τραπεζικές κινήσεις, καταθέσεις, αναλήψεις, πληρωμές δανείων κλπ.

Σε ό,τι αφορά στις ηλεκτρονικές υπηρεσίες, το επιχειρησιακό πρόγραμμα της ΓΓΔΕ προβλέπει την επέκταση του μητρώου τήρησης τραπεζικών λογαριασμών σε δανειακές συναλλαγές και χρηματιστηριακά προϊόντα, μέχρι τις 31 Μαρτίου 2017. Παράλληλα, ως τον Ιούνιο του 2017, προβλέπεται ότι θα συνδεθεί το μητρώο Taxis με το υπουργείο Εσωτερικών, προκειμένου να παρακολουθεί αυτόματα τα στοιχεία μεταβολών στο ληξιαρχείο. Επίσης, έως τον Ιούνιο του 2017, θα έχει τεθεί σε εφαρμογή και το ηλεκτρονικό περιουσιολόγιο.

Σύμφωνα με το επιχειρησιακό σχέδιο της ΓΓΔΕ, βασικοί τομείς της ενίσχυσης των δημοσίων εσόδων για το 2016 αναμένεται να αποτελέσουν:

- Η διαμόρφωση και η υλοποίηση ενός αξιόπιστου πλαισίου στοχοθεσίας των εισπράξεων έναντι των ληξιπρόθεσμων και μη οφειλών. Ο καθορισμός είτε υψηλών (σε σχέση με την τρέχουσα οικονομική κατάσταση) είτε χαμηλών στόχων έχει αποφευχθεί, καθόσον πλήττουν την αξιοπιστία της φορολογικής διοίκησης με τις προκαλούμενες αρνητικές συνέπειές τους.

- Η δημιουργία του προφίλ κάθε οφειλέτη με όλες τις διαθέσιμες πληροφορίες εντός και εκτός φορολογικής διοίκησης θα οδηγήσει σε μείωση του λειτουργικού κόστους της διαχείρισης των ληξιπρόθεσμων οφειλών, με απώτερο στόχο την αποτελεσματική υποστήριξη της διαδικασίας λήψης αναγκαστικών μέτρων είσπραξης.

- Η συνεχιζόμενη επέκταση και ολοκλήρωση διαφόρων αυτοματοποιημένων διαδικασιών (η ενσωμάτωση είσπραξης εισφορών κοινωνικής ασφάλισης στη φορολογική διοίκηση, η επέκταση του ειδικού λογισμικού διενέργειας ηλεκτρονικών κατασχέσεων εις χείρας πιστωτικών ιδρυμάτων, η ηλεκτρονική είσπραξη οφειλόμενων ποσών από πωλήσεις ειδών που εκποιούνται από τη Δ.Δ.Δ.Υ. και η διασύνδεση με πληροφοριακά συστήματα εκτός του υπ. Οικονομικών).

Αναλυτικά, οι στρατηγικοί στόχοι που θέτει το επιχειρησιακό σχέδιο της ΓΓΔΕ είναι οι ακόλουθοι:

Στρατηγικός Στόχος 1: Μεγιστοποίηση Δημοσίων Εσόδων

1. Αντιμετώπιση προβλημάτων που ανακύπτουν από τις υπερεισπράξεις των ΔΟΥ. Αυτοματοποίηση διαδικασίας συμψηφισμού υπερεισπράξεων.

2. Επανεξέταση πλαισίου εφαρμογής μέτρων είσπραξης. Εξορθολογισμός νομικού πλαισίου λήψης αναγκαστικών μέτρων είσπραξης. Απλούστευση, μέσω ηλεκτρονικής εφαρμογής Taxisnet, της διαδικασίας έκδοσης φορολογικής ενημερότητας και ενιαία αντιμετώπιση στις παρακρατήσεις για όλες τις ρυθμίσεις.

3. Επανεξέταση πλαισίου για άμεση απόδοση από τα τραπεζικά ιδρύματα των κατασχεθέντων χρηματικών ποσών από τους λογαριασμούς οφειλετών. Επανεξέταση και μεταρρύθμιση του Κ.Ε.Δ.Ε.

4. Απλοποίηση της διαδικασίας ρύθμισης οφειλών και σύνδεση των όρων της ρύθμισης με τη φοροδοτική ικανότητα του φορολογούμενου, μέσω μεθόδων ανάλυσης κινδύνου. Εξέταση δυνατότητας παροχής προσωποποιημένων λύσεων ρύθμισης με αναφορά στους όρους της ρύθμισης (επιτόκιο, εξασφαλίσεις, κ.λπ.).

Στρατηγικός Στόχος 2: Ενίσχυση της φορολογικής συμμόρφωσης και καταπολέμηση της φοροδιαφυγής

Ενίσχυση της εκούσιας συμμόρφωσης

1. Διαμόρφωση φορολογικής συνείδησης, ξεκινώντας από την πρωτοβάθμια εκπαίδευση

2. Εκστρατείες ενίσχυσης της φορολογικής συνείδησης

3. Επιβράβευση των φορολογουμένων που είναι συνεπείς στην εκπλήρωση των φορολογικών τους υποχρεώσεων, με παροχή κινήτρων

Καταπολέμηση της φοροδιαφυγής

1. Επαναξιολόγηση των κριτηρίων ανάλυσης κινδύνου των προς έλεγχο υποθέσεων

2. Στοχευμένοι έλεγχοι σε κατηγορίες επαγγελματιών και δημοσιοποίηση πρώτων αποτελεσμάτων, με σκοπό την περαιτέρω ενίσχυση της συμμόρφωσης

3. Παροχή κινήτρων για εκτεταμένη χρήση πλαστικού χρήματος στις συναλλαγές

4. Κατάρτιση Επιχειρησιακών Σχεδίων ελέγχων ανά κλάδο δραστηριότητας

5. Συνεχής εκπαίδευση των ελεγκτών

6. Επέκταση της παροχής στοιχείων από τρίτους. Βελτίωση της διεθνούς συνδρομής στην παροχή πληροφοριών

7. Συνεργασία με Οικονομική Αστυνομία για τη διενέργεια ελέγχων

8. Μείωση των ελεγκτών ανά εποπτεία για τον αποτελεσματικότερο συντονισμό των διενεργούμενων ελέγχων

9. Επανεξέταση διατάξεων του Κ.Φ.Α.Σ., (όπως πρόσθετα βιβλία, κλπ)

10. Τυποποίηση διαδικασιών ελέγχου και παροχή κατευθυντήριων οδηγιών από την κεντρική διοίκηση

11. Πλήρης πρόσβαση των ελεγκτών στο διαδίκτυο και σε όλα τα πληροφοριακά συστήματα

12. Εξοπλισμός των ελεγκτικών υπηρεσιών με μέσα προηγμένης τεχνολογίας

13. Διενέργεια προληπτικών ελέγχων σε στοχευμένες κατηγορίες επαγγελματιών

Στρατηγικός Στόχος 3: Ενίσχυση της εξωστρέφειας της ελληνικής οικονομίας, καταπολέμηση του λαθρεμπορίου και προστασία της δημόσιας υγείας 1. Αξιοποίηση στοιχείων του συστήματος εισροών-εκροών των πρατηρίων καυσίμων

2. Ηλεκτρονικό σύστημα παρακολούθησης μεταφορικών μέσων πετρελαίου. GPS σε βυτιοφόρα και παρακολούθηση μεταβολών βάρους

3. Εντατικοί έλεγχοι ρευστών διαθεσίμων

4. Ενίσχυση των Κινητών Ομάδων Ελέγχου (Κ.Ο.Ε.)

5. Προμήθεια και χρήση καμερών κατά τις διαδικασίες ελέγχου και ανακρίσεων στα τελωνεία

6. Αποτελεσματικότερη στόχευση, μέσω της τροφοδότησης του risk analysis από τα τελωνεία

7. Εντατικοί έλεγχοι στις συνοριακές μεταφορές προς τη χώρα μας και διασταύρωση παραστατικών στοιχείων διακίνησης για τη διασφάλιση του ενδοκοινοτικού ΦΠΑ και τη μείωση του λαθρεμπορίου και της φοροδιαφυγής

8. Επανεξέταση του καθεστώτος λειτουργίας των μικρών αποσταγματοποιών (καθεστώς διημέρων)

9. Ενίσχυση τελωνειακών υπηρεσιών με μέσα δίωξης

Στρατηγικός Στόχος 4: Αποτελεσματικότερη και αποδοτικότερη Διοίκηση με σεβασμό στον πολίτη

Διοίκηση ανθρώπινου δυναμικού

1. Άμεση πλήρωση κενών θέσεων στην ιεραρχία των υπηρεσιών

2. Αύξηση προσωπικού τελωνείων, (σύμφωνα με τον Π.Ο.Τ. θα έπρεπε να είναι 4.500)

3. Πρόσληψη έμπειρων νομικών στα τμήματα Δικαστικού των τελωνείων

4. Επανεξέταση του θεσμού των πιστοποιημένων ελεγκτών βεβαίωσης και είσπραξης

5. Πρόσληψη προσωπικού με εξειδικευμένα προσόντα και συνεχής εκπαίδευση

6. Αξιολόγηση του προσωπικού με επιστημονικά κριτήρια και αποτελεσματική αξιοποίησή του

7. Ανάπτυξη συστήματος επιβράβευσης του προσωπικού

8. Μεταβίβαση γνώσεων-εμπειριών στους νέους ελεγκτές με μικτά συνεργεία ελέγχου

9. Σύσταση Σχολής Επιμόρφωσης μόνο για τη Γ.Γ.Δ.Ε.

10. Σύνδεση αμοιβής με την παραγωγικότητα

11. Υποχρεωτική εναλλαγή θέσεων και ρόλων (job rotation)

Καταπολέμηση της Διαφθοράς

1. Περαιτέρω ηλεκτρονικοποίηση των διαδικασιών, στο πλαίσιο μείωσης της συναλλαγής με το κοινό

2. Τιμωρία της ηθικής αυτουργίας

3. Αυστηρό πειθαρχικό δίκαιο/νομικό πλαίσιο για την καταπολέμηση της διαφθοράς

Ενίσχυση της εμπιστοσύνης των πολιτών

1. Σταθερό φορολογικό σύστημα. Απλοποίηση των φορολογικών διατάξεων

2. Επέκταση των ηλεκτρονικών πληρωμών

3. Εξυπηρέτηση μέσω ραντεβού

4. Σύσταση γραφείου υποδοχής φορολογουμένων στις ΔΟΥ

5. Θέσπιση διαδικασιών για ηλεκτρονική επικοινωνία με φορολογούμενους

6. Περαιτέρω τυποποίηση των διαδικασιών, με σκοπό την ενιαία αντιμετώπιση των συναλλασσόμενων

Συνεχής βελτίωση των υπηρεσιών

1 Πρόσβαση όλων των υπηρεσιών σε κωδικοποιημένη βάση νομικών πληροφοριών

2 Εκσυγχρονισμός των πληροφοριακών συστημάτων της Γ.Γ.Δ.Ε. και πλήρης διαλειτουργικότητα

3 Διαλειτουργικότητα πληροφοριακών συστημάτων της Γ.Γ.Δ.Ε. με πληροφοριακά συστήματα τρίτων φορέων

4 Απλοποίηση και περαιτέρω τυποποίηση των διαδικασιών με βάση πρότυπα ποιότητας

5 Επανεξέταση της λειτουργίας του Γραφείου Αυτοκινήτων και του Τμήματος Φορολογικής Συμμόρφωσης στις ΔΟΥ

6 Επανεξέταση του θεσμού των Γ.Ε.Φ.

7 Ψηφιοποίηση Αρχείων

8 Εναρμόνιση της φορολογικής και τελωνειακής νομοθεσίας

9 Επέκταση ηλεκτρονικών πληρωμών

10 Κωδικοποίηση και παροχή τυποποιημένων οδηγιών/διευκρινίσεων

12. Ανάπτυξη νέων δυνατοτήτων εσωτερικής επικοινωνίας και πληροφόρησης (π.χ. τηλεδιάσκεψη, forum, δημιουργία νέου site

newsit.gr

Ολα όσα έγιναν το 2015 στην παγκόσμια οικονομία (γραφήματα)

Δεκέμβριος 27, 2015Η χρονιά των ρεκόρ, τόσο θετικών όσο και αρνητικών, ήταν στο πεδίο της οικονομίας το 2015.

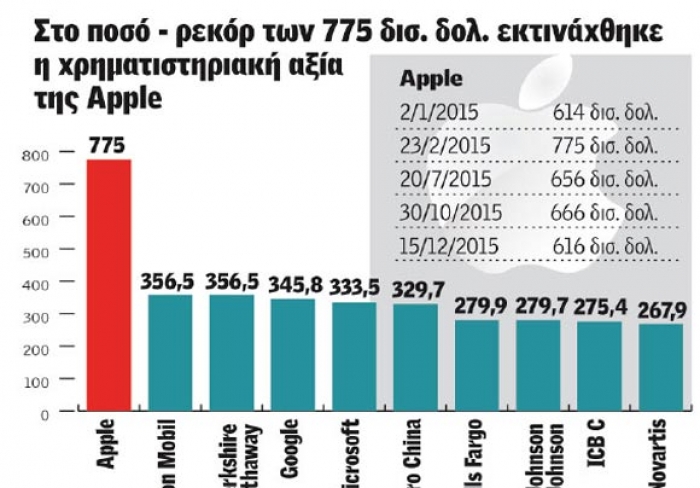

Λίγες μόλις ημέρες πριν από τη λήξη του έτους, το πρακτορείο ειδήσεων Bloomberg κατάφερε να συνοψίσει σε αριθμούς όλες τις σημαντικές εξελίξεις του επενδυτικού και οικονομικού κόσμου, ιεραρχώντας πρώτη το ιστορικό υψηλό των 775 δισ. δολαρίων που έφθασε η κεφαλαιοποίηση της Apple.

Πράγματι μέσα στον Φλεβάρη η χρηματιστηριακή αξία της εταιρείας με έμβλημα το μηλαράκι «εκτινάχθηκε» κατά περίπου 150 δισ. δολάρια, τα οποία όμως έχασε προς το τέλος της χρονιάς. Την ίδια ώρα, όμως, η αξία των δημοσίων εγγραφών στις ΗΠΑ κινήθηκε στα χαμηλότερα επίπεδα από το 2009. Ειδικότερα ανήλθαν στα 29 δισ. δολάρια, ενώ το 2009 είχαν φθάσει τα 14 δισ. δολάρια.

Μέσα στο έτος ανακοινώθηκε, επίσης, «ψαλίδισμα» 855 χιλιάδων θέσεων εργασίας στην παγκόσμια οικονομία, φθάνοντας τα υψηλότερα επίπεδα από το 2009. Μόνον στις ΗΠΑ, οι περικοπές έφθασαν τις 268 χιλιάδες θέσεις εργασίας.

Στον κλάδο των εταιρικών ομολόγων με επενδυτική βαθμολογία, οι πωλήσεις έφτασαν για πρώτη φορά τα 1,31 τρισ. δολάρια. Από την άλλη, η αγορά των ομολόγων junk («σκουπίδια»), τα οποία βρίσκονται εκτός αξιολόγησης λόγω της κακής ποιότητάς τους, εμφάνισε απώλειες -της τάξεως του 5%- για πρώτη φορά από το 2008. Στο πεδίο των εξαγορών και συγχωνεύσεων, οι συμφωνίες ξεπέρασαν για πρώτη φορά στην ιστορία το ποσό των 4 τρισ. δολαρίων. Είναι μάλιστα ενδεικτικό πως οι συγχωνεύσεις αξίας τουλάχιστον 10 δισ. δολαρίων έφθασαν τις 56 το 2015 αποτελώντας ρεκόρ, έναντι 35 το 2007 και των 26 το 2005.Είναι δε αξιοσημείωτο ότι πέντε εταιρείες αποφάσισαν πάνω από το ήμισυ των απολύσεων στις ΗΠΑ, με την εταιρεία πληροφορικής Hewlett-Packard να αναδεικνύεται παγκόσμια «πρωταθλήτρια», καθώς υπό την καθοδήγηση της διευθύνουσας συμβούλου Μεγκ Ουίτμαν και στο πλαίσιο της αναδιάρθρωσης που έχει ξεκινήσει από το 2012 προκειμένου να γίνει η εταιρεία και πάλι κερδοφόρα έδειξε την πόρτα της εξόδου σε 85 χιλιάδες άτομα. Με άνοδο της τιμής της μετοχής κατά 143%, η διαδικτυακή υπηρεσία τηλεοπτικού και κινηματογραφικού υλικού Netflix εμφάνισε τις υψηλότερες αποδόσεις από τις υπόλοιπες εταιρείες στον αμερικανικό δείκτη S&P 500.

Φέτος εξάλλου πραγματοποιήθηκε η μεγαλύτερη εξαγορά όλων των εποχών. Συγκεκριμένα στον κλάδο των φαρμάκων η Pfizer απέκτησε την Allergan έναντι 183,7 δισ. δολαρίων. Το deal υπαγορεύτηκε κυρίως από φορολογικους σκοπούς, αφού επιτρέπει στην Pfizer να μεταφέρει την έδρα της στην Ιρλανδία (όπου εδρεύει η Allergan) ώστε να μειώσει δραστικά τη φορολογική της επιβάρυνση.

Σύμφωνα με τα στοιχεία του Bloomberg η εταιρεία ιδιωτικών επενδυτικών κεφαλαίων Blackstone είναι αυτή που εξαγόρασε το 2015 τις περισσότερες εταιρείες συγκεκριμένα 47 στον αριθμό, ξεπερνώντας την Carlyle Group (33). Σε συμφωνίες έξι δισ. δολαρίων κατέληξαν εταιρείες καινοτομικών επενδύσεων όπως η Uber και η Airbnb. Παράλληλα, οι επενδύσεις σε εταιρείες καινοτομικών επενδύσεων ενισχύθηκαν κατά 39%, φθάνοντας το ιστορικό ρεκόρ των 109,7 δισ. δολαρίων μέσα στο 2015.

Το πρακτορείο διαπιστώνει, επίσης, πως τα ασφαλέστερα κρατικά ομόλογα παραμένουν της Γερμανίας και τα πιο ριψοκίνδυνα της Βενεζουέλας. Ακολουθούν το Πακιστάν και η Αίγυπτος.

Τέλος στους κερδισμένους της χρονιάς ανήκουν ο Τζεφ Μπέζος, ο Αμάνθιο Ορτέγκα και ο Μαρκ Ζούκερμπεργκ. Και οι τρεις επιχειρηματίες κατάφεραν να αυξήσουν τις περιουσίες τους κατά 29, 13 και 11 δισ. δολάρια αντίστοιχα.

Αντίθετα, μία από τις δυσκολότερες χρονιές είχε φέτος ο Κάρλος Σλιμ. Από τις αρχές του έτους, ο Μεξικανός έχει χάσει σχεδόν 20 δισ. δολάρια ή περίπου το μέγεθος της οικονομίας της Ονδούρας, σύμφωνα με το δείκτη τον Bloomberg Billionaires Index.

Οι μετοχές της εταιρείας του, America Movil, του κολοσσού στις τηλεπικοινωνίες, οδηγούνται προς τη μεγαλύτερη πτώση τους από το 2008. Η εταιρία έχει πληγεί από ρυθμιστικές πιέσεις στο Μεξικό, όπου υποχρεούται να μοιραστεί την υποδομή που της έχει επιτρέψει να κυριαρχήσει στην αγορά κινητής και σταθερής τηλεφωνίας για πάνω από μια δεκαετία.

Άλλοι παράγοντες που έχουν επηρεάσει την America Movil είναι η ζοφερή προοπτική για την οικονομία της Βραζιλίας, της δεύτερης μεγαλύτερης αγοράς της, οι ισχυρότεροι ανταγωνιστές που αντιμετωπίζει στην εγχώρια αγορά της και οι περιορισμένες ευκαιρίες για επέκταση στην Ευρώπη.

imerisia.gr

Ο Ζούκεμπεργκ έγινε μπαμπάς και δωρίζει το 99% (42,3 δισεκατομμύρια ευρώ) των μετοχών του

Δεκέμβριος 02, 2015Ο συνιδρυτής και διευθύνων σύμβουλος του ιστότοπου κοινωνικής δικτύωσης Facebook, Μαρκ Ζάκερμπεργκ, και η σύζυγός του θα δωρήσουν το 99% των μετοχών τους – που με σημερινές τιμές προσεγγίζουν τα 42,3 δισεκατομμύρια ευρώ (45 δις δολάρια) σε αξία – σε ένα νέο πρόγραμμα φιλανθρωπίας που εστιάζεται στο ανθρώπινο δυναμικό και την ισοτιμία, είπε σε μια επιστολή προς την νεογέννητη κόρη τους.

Τα σχέδια του χαιρετίστηκαν με πάνω από 570.000 “likes”, μεταξύ των άλλων από τον πρώην κυβερνήτη της Καλιφόρνιας Άρνολντ Σβάρτζενεγκερ, την Μελίντα Γκέιτς (σύζυγο του Μπιλ Γκέιτς, συνιδρυτή της Microsoft), και την τραγουδίστρια Σακίρα. Οι Γκέιτς και άλλοι δισεκατομμυριούχοι όπως ο Γουόρεν Μπάφετ έχουν θεμελιώσει δικά τους ιδρύματα για να δωρήσουν τις τεράστιες περιουσίες τους σε φιλανθρωπικούς σκοπούς.

Ο Ζάκερμπεργκ, 31, ο οποίος θα ελέγχει το νέο πρόγραμμα από κοινού με τη γυναίκα του, Πρισίλα Τσαν, ενώ παραμένει επικεφαλής του μεγαλύτερου κοινωνικού δικτύου στον κόσμο, είπε ότι θα πουλήσει ή θα δωρήσει μέχρι και 1 δις δολάρια (946,7 εκατ. ευρώ) σε μετοχές σε κάθε ένα από τα επόμενα τρία χρόνια.

Δήλωσε επίσης ότι σκοπεύει να μείνει επικεφαλής του Facebook για “πολλά, πολλά χρόνια”.

Το πρόγραμμα, που θα ονομαστεί Chan Zuckerberg Initiative (Πρωτοβουλία Τσαν Ζάκερμπεργκ), δεν είναι η πρώτη του δωρεά. Όταν ήταν 26 χρονών υπέγραψε μια υπόσχεση, το Giving Pledge, που καλεί τους πλουσιότερους ανθρώπους του κόσμου και τις οικογένειές τους να δεσμευτούν ότι θα δώσουν πάνω από τη μισή τους περιουσία για φιλανθρωπικούς σκοπούς ή σε ιδρύματα, είτε όσο ζούν είτε μέσω της διαθήκης τους.

“Ο Μαρκ και η Πρισίλα είναι πρωτοπόροι σε αυτή την καταπληκτική δέσμευση,” είπε ο Μπάφετ στο Facebook. “Ένας συνδυασμός ευφυίας, πάθους και πόρων σε τέτοια κλίμακα θα αλλάξει τις ζωές εκατομμυρίων. Εκ μέρους μελλοντικών γενεών, τους ευχαριστώ.”

Η Μελίντα Γκέιτς είπε, “Η πρώτη λέξη που μου έρχεται είναι ‘Wow’. Το παράδειγμα που δίνετε σήμερα αποτελεί έμπνευση για εμάς και τον κόσμο.”

Ο Μπάφετ ο ίδιος έχει δεσμευτεί να δωρήσει μετοχές της εταιρείας του Berkshire Hathaway Inc το 2006, που είχαν αξία περίπου 29,1 δισεκατομμύρια ευρώ (31 δις δολάρια), η μεγαλύτερη δωρεά που είχε γίνει έως τότε.

Ο Ζάκερμπεργκ είναι σχετικά νέος για τέτοια δωρεά – ο Γκέιτς ήταν 45 το 2000, όταν ίδρυσε με τη γυναίκα του το ίδρυμα που φέρει το όνομά τους, ενώ ο Μπάφετ ήταν 76 το 2006, όταν υποσχέθηκε τη δωρεά της περιουσίας του.

Περίπου 329,6 δις ευρώ (350 δις δολάρια) χαρίζονται κάθε χρόνο στις ΗΠΑ από ιδρύματα, είπε η Στέισι Πάλμερ, αρχισυντάκτρια της εβδομαδιαίας εφημερίδας Chronicle of Philanthropy. Η δωρεά του Ζάκερμπεργκ και της συζύγου του είναι εκπληκτική όχι μόνο λόγω του μεγέθους της, αλλά και λόγω της ηλικίας των. Συνήθως οι μεγάλες δωρεές γίνονται όταν οι δωρητές είναι πάνω από 70, πρόσθεσε.

Στην ιστοσελίδα του στο Facebook όπου υποδεχόταν το πρώτο του παιδί, ο Ζάκερμπεργκ ανέβασε μια φωτογραφία της οικογένειάς του με ένα κείμενο, “Γράμμα στην κόρη μας”, όπου ανέφεραν τη δωρεά για πρώτη φορά. Η γυναίκα του είναι παιδίατρος. Την κόρη τους, που γεννήθηκε την περασμένη εβδομάδα, την ονόμασαν Μάξιμα, με υποκοριστικό το “Μαξ”.

Φέτος το ζευγάρι έχει κάνει αρκετές δωρεές, σε δημόσια σχολεία, και για τη βελτίωση της πρόσβασης στο διαδίκτυο στο Γενικό Νοσοκομείο του Σαν Φρανσίσκο, όπου εργάζεται η Τσαν. Είπαν ότι θα δώσουν περισσότερες λεπτομέρειες για την πρωτοβουλία τους όταν επιστρέψουν από τις άδειές τους.

ΑΠΕ-ΜΠΕ

Πολύ κοντά στην επίτευξη του τελικού στόχου βρίσκεται το πιστωτικό σύστημα της χώρας, καθώς και η Εθνική Τράπεζα ολοκλήρωσε τη διαδικασία για τη συγκέντρωση των κεφαλαιακών αναγκών του βασικού σεναρίου,

ενώ απομένει η δεύτερη φάση, αυτής της δημόσιας προσφοράς προς τους ιδιώτες μικρομετόχους. Η τιμή ορίστηκε στο 0,02 ευρώ ανά μετοχή ή μετά το reverse split σε 0,30 ευρώ.

Εν τω μεταξύ, από τα μέχρι στιγμής στοιχεία, μετά τις ΑΜΚ το ποσοστό του ΤΧΣ στη Eurobank υποχωρεί σε μόλις 2,4% από 35,41% πριν.

Με βάση την τιμή έκδοσης στο 0,04 ευρώ, το ποσοστό του ΤΧΣ στην Alpha Bank μειώνεται πλέον στο 11% από 66,36% πριν.

Η συμμετοχή του Ταμείου στο μετοχικό κεφάλαιο της Εθνικής αναμένεται να διαμορφωθεί στο 33% από 57,24% πριν.

Τέλος, η συμμετοχή του ΤΧΣ στην Πειραιώς εκτιμάται ότι θα μειωθεί στο 22% από 66,93% σήμερα.

Η Εθνική Τράπεζα πρόκειται να απευθυνθεί στους Έλληνες μικροεπενδυτές στις 30 Νοεμβρίου, 1η και 2 Δεκεμβρίου. Οι ιδιώτες μικροεπενδυτές θα μπορούν να συμμετάσχουν στην ΑΜΚ, σύμφωνα με πληροφορίες, με μίνιμουμ ποσό τα 1.000 ευρώ και θα έχουν δικαίωμα συμμετοχής, στην τιμή της μετοχής που θα καθοριστεί από το book building για μετοχές που θα ανέρχονται μέχρι το 10% της διεθνούς προσφοράς, εφόσον από τους ξένους επενδυτές καλυφθεί επιπλέον ποσό από το 1,456 δισ. ευρώ.

Σημειώνεται ότι οι κεφαλαιακές ανάγκες του βασικού σεναρίου για την Εθνική Τράπεζα που κάλυψε από τους ιδιώτες επενδυτές στο εξωτερικό ανέρχονται σε 1,456 δισ. ευρώ, έναντι 1,57 δισ. ευρώ αρχικώς, κατόπιν της έγκρισης ενεργειών από το capital plan της τράπεζας, ύψους 120 εκατ. ευρώ, που έκανε αποδεκτές ο SSM. Αναλογικά, οι συνολικές ανάγκες και υπό το δυσμενές σενάριο διαμορφώθηκαν στα 4,482 δισ. ευρώ.

Μετά την Eurobank που προχθές έκλεισε το βιβλίο προσφορών, ανακοίνωση εξέδωσε χθες και η Alpha Bank, η οποία είχε προηγηθεί στο κλείσιμο του βιβλίου της. Σύμφωνα με αυτήν, η τράπεζα που στις 17 Νοεμβρίου ολοκλήρωσε την άντληση κεφαλαίων 1.553 εκατ. ευρώ όρισε στα 4 λεπτά την τιμή διάθεσης. Η προσφορά αυτή, σε συνδυασμό με τα αποτελέσματα του stress test ολοκληρώνει το Σχέδιο Κεφαλαιακής Ενισχύσεως της τράπεζας, με την κάλυψη αποκλειστικά από ιδιώτες επενδυτές των συνολικών κεφαλαιακών αναγκών ύψους 2.563 εκατ., όπως αυτές προσδιορίσθηκαν στο δυσμενές σενάριο του test από τον Ενιαίο Εποπτικό Μηχανισμό (ΕΕΜ).

Το Διοικητικό Συμβούλιο της τράπεζας, με τη σύμφωνη γνώμη του Γενικού Συμβουλίου του Ταμείου Χρηματοπιστωτικής Σταθερότητας όρισε την τιμή διαθέσεως σε 0,04 ευρώ ανά νέα μετοχή (ή 2,00 ευρώ ανά νέα μετοχή μετά τη συνένωση (reverse split) των υφισταμένων μετοχών της με αναλογία 50 προς 1. Η τράπεζα έχει συνάψει σύμβαση αναδοχής, η οποία τίθεται εν ισχύ με την οριστικοποίηση της τιμής και της τελικής κατανομής των νέων μετοχών προς τους επενδυτές και κατόπιν της επιβεβαίωσης από το Euro Working Group ότι οι προϋποθέσεις για την απελευθέρωση των κεφαλαίων του προγράμματος που αφορούν στην ανακεφαλαιοποίηση των ελληνικών τραπεζών θα έχουν πληρωθεί, ως αναμένεται, έως και σήμερα.

Πολύ κοντά στην επίτευξη του τελικού τους στόχου βρίσκεται και η Τράπεζα Πειραιώς.

Εν τω μεταξύ απόφαση να διατηρήσει το πλειοψηφικό ποσοστό του στην Attica Bank έλαβε το ΤΣΜΕΔΕ-ΕΤΑΑ. Σε συνεδρίασή του αποφάσισε να συνεχίσει να στηρίζει την τράπεζα και στη νέα της ανακεφαλαιοποίηση, διατηρώντας το ποσοστό του σε περίπου 51%, με δυνατότητα αυτό να μειωθεί μέχρι το 34%, εφόσον υπάρξουν νέοι μέτοχοι.

Σύμφωνα με τις ίδιες πληροφορίες, η Attica Bank θα απευθυνθεί και σε ξένους ιδιώτες για την κάλυψη των κεφαλαιακών της αναγκών, επιδιώκοντας να συγκεντρώσει από υφιστάμενους και νέους επενδυτές το ποσό των 748 εκατ. ευρώ. Σύμφωνα με τις πληροφορίες, δύο αμερικανικά funds έχουν εκδηλώσει ενδιαφέρον για απόκτηση ποσοστού στην Attica Bank.

Η ανακεφαλαιοποίηση και της Attica Bank πρέπει να ολοκληρωθεί μέχρι το τέλος του τρέχοντος έτους. Στην περίπτωση που το ποσό των 748 εκατ. ευρώ δεν καλυφθεί εξ ολοκλήρου από ιδιώτες, παραμένει ως ελάχιστο προαπαιτούμενο η κάλυψη των αναγκών του βασικού σεναρίου, δηλαδή των 584 εκατ. ευρώ

Τα σχέδια για την ανακεφαλαιοποίηση της Attica Bank θα παρουσιαστούν στην έκτακτη γενική συνέλευση των μετόχων της στις 22 Νοεμβρίου.

imerisia.gr

Μετοχοποιούνται τα «κόκκινα» επιχειρηματικά δάνεια

Νοέμβριος 15, 2015Τη «βόμβα» των «κόκκινων» επιχειρηματικών δανείων που υπολογίζονται σε 65-70 δισ. και απειλούν να τινάξουν στον αέρα την ελληνική οικονομία, θα προσπαθήσει να απενεργοποιήσει η κυβέρνηση και οι τράπεζες.

Αμέσως μετά την επιτυχή ολοκλήρωση της ανακεφαλαιοποίησης κι εφόσον βεβαίως κλείσει η συμφωνία με τους δανειστές για τα μη εξυπηρετούμενα στεγαστικά δάνεια, το οικονομικό επιτελείο, σε συνεργασία με τις διοικήσεις των τραπεζών θα προχωρήσει σε συνολική ρύθμιση των εταιρικών χορηγήσεων που έχουν χαρακτηριστεί προβληματικά.

Για τις περισσότερες από τις εταιρείες θα ακολουθηθεί μια fast track διαδικασία, ώστε να προχωρήσει ταχύτατα η επανεκκίνηση της οικονομίας.

Σύμφωνα με πληροφορίες της «ΗτΣ», έχουν ήδη γίνει οι πρώτες συζητήσεις με τους εκπροσώπους των Θεσμών οι οποίοι δίνουν μεν προτεραιότητα στην υπόθεση των πλειστηριασμών και στα στεγαστικά δάνεια, ωστόσο, θεωρούν ότι τα εταιρικά δάνεια πρέπει να ρυθμιστούν άμεσα, διότι τίθεται σε κίνδυνο η επιχειρηματικότητα στην Ελλάδα.

Οι ίδιες πληροφορίες αναφέρουν ότι «μπούσουλας» για τη ρύθμιση των δανείων των μικρομεσαίων επιχειρήσεων θα είναι ο «νόμος Δένδια» του 2014 που παρέμεινε ανενεργός, αλλά και ο Κώδικας Δεοντολογίας της ΤτΕ. Οσο για τα μεγάλα επιχειρηματικά δάνεια, ήδη έχουν ξεκινήσει συζητήσεις των τραπεζιτών με τους ιδιοκτήτες των εταιρειών, ωστόσο, κάθε ένα από αυτά αντιμετωπίζεται διαφορετικά.

Κεντρική ιδέα της νέας ρύθμισης των «κόκκινων» επιχειρηματικών δανείων θα είναι η σύνδεσή τους με την ανάπτυξη της οικονομίας. Θα πρόκειται δηλαδή για μια μόνιμου χαρακτήρα λύση που θα βοηθά στην επανεκκίνηση της οικονομίας μέσω της διεξόδου που θα δοθεί στις υπερχρεωμένες εταιρείες, μικρές και μεγάλες.

Πληροφορίες αναφέρουν ότι η κυβέρνηση και οι τράπεζες θα κινηθούν στη λογική «διασώζουμε παραγωγικές μονάδες και χιλιάδες θέσεις απασχόλησης, όχι τους μετόχους». Στόχος είναι, μέσω της εξυγίανσης των χαρτοφυλακίων των τραπεζών να απελευθερωθεί χρηματοδότηση για τις υγιείς επιχειρήσεις. Αυτές που σήμερα δεν βαρύνονται από υπερβολικό δανεισμό, αλλά και εκείνες που μετά τη ρύθμιση θα μπουν σε αναπτυξιακή τροχιά.

Η σημαντικότερη παράμετρος της νέας προσπάθειας για να «ξεκοκκινήσουν» τα επιχειρηματικά δάνεια, θα είναι η δυνατότητα της εισόδου των τραπεζών στο μετοχικό κεφάλαιο των εταιρειών. Ουσιαστικά τα μη εξυπηρετούμενα δάνεια θα μετατραπούν σε μετοχές, οι οποίες θα περάσουν στα χέρια των τραπεζών που θα αναλάβουν ρόλο βασικού μετόχου.

Όπως προβλέπει ο Κώδικας: Θα γίνονται «Συμφωνίες ανταλλαγής χρέους με μετοχικό κεφάλαιο» (Debt/equity swaps). Θα εφαρμόζεται σε αναδιαρθρώσεις εταιρειών όπου μέρος του χρέους μετατρέπεται σε μετοχικό κεφάλαιο και η τράπεζα καθίσταται μέτοχος της επιχείρησης, ώστε το υπόλοιπο του χρέους να μπορεί να εξυπηρετηθεί από τις προβλεπόμενες ταμειακές ροές του δανειολήπτη. Επίσης, θα τεθεί σε εφαρμογή η λεγόμενη Λειτουργική Αναδιάρθρωση (Operational Restructuring). Θα αλλάζει η διοίκηση της επιχείρησης όταν οι τράπεζες τη θεωρούν βιώσιμη υπό προϋποθέσεις, αλλά η διοίκηση δεν συνεργάζεται. Η συγκεκριμένη κίνηση δεν θα είναι μεμονωμένη αλλά μέρος συνολικού σχεδίου.

Η μεγάλη ανατροπή

Μεγάλη ανατροπή αποτελεί και η απελευθέρωση της αγοράς εταιρικών δανείων από ξένες εταιρείες, κατά κύριο λόγο από distressed funds, τα οποία θα αγοράζουν σε χαμηλή τιμή και με σειρά κινήσεων που θα κάνουν θα προχωρούν σε αύξηση της αξίας της εταιρείας, ώστε στη συνέχεια να πουλήσουν ακριβότερα και να κερδίσουν από τη διαφορά. Βεβαίως, σε τέτοιες περιπτώσεις θα υπάρξουν και εταιρείες που θα κρίνονται μη βιώσιμες, οπότε για να αποπληρωθούν τα δάνεια θα γίνονται ρευστοποιήσεις περιουσιακών στοιχείων, όπως π.χ. ακίνητα, βιομηχανικές μονάδες κ.λπ.

Παρ’ ότι η ανακεφαλαιοποίηση και τα «παζάρια» με τους δανειστές έχουν παγώσει τις διαδικασίες, εντούτοις οι πληροφορίες αναφέρουν ότι έχουν γίνει κρούσεις στις διοικήσεις των εταιρειών να έρθουν σε συνεννόηση και να βρεθούν οι βέλτιστες λύσεις για την αναδιάρθρωση του δανεισμού. Τα πρώτα... σημειώματα των τραπεζών έχουν φτάσει στις επιχειρήσεις και ξεκίνησαν διαπραγματεύσεις.

Τα βασικά σημεία της νέας ρύθμισης, η οποία θα βασίζεται στον «νόμο Δένδια», αλλά με σημαντικές αλλαγές είναι:

Ξεκινά μαζική ρύθμιση για τις μικρομεσαίες επιχειρήσεις των οποίων ο τζίρος δεν ξεπερνά τα 2 με 2,5 εκατ. ευρώ. Η πρόβλεψη, με βάση και τον νόμο του 2014, είναι να υπάρξει ακόμη και διαγραφή χρεών στις τράπεζες αλλά υπό όρους. Όπως, για παράδειγμα, να διερευνηθεί η προσωπική περιουσία του ιδιοκτήτη της εταιρείας κι αν έχει τη δυνατότητα να πληρώσει αλλά δεν το κάνει ως... στρατηγικός κακοπληρωτής.

Επίσης, θα πρέπει να έχουν προηγηθεί ρυθμίσεις οφειλών στην εφορία και τα ασφαλιστικά ταμεία. Το ποσό της διαγραφής που προέβλεπε ο «νόμος Δένδια» ήταν έως 500 χιλ. ευρώ, κάτι που σήμερα εξετάζει η κυβέρνηση και οι τράπεζες αν πρέπει να αυξηθεί ή να είναι μικρότερο.

Μπαίνει «ρήτρα ανάπτυξης» και «ρήτρα εργασίας» στη ρύθμιση. Δηλαδή, οι επιχειρηματίες που θα καλούνται να αποδεχθούν την αναδιάρθρωση δανείων θα πρέπει να δεσμεύονται για συγκεκριμένες αναπτυξιακές κινήσεις που θα δώσουν ώθηση στην εταιρεία τους. Παράλληλα, θα πρέπει να διασφαλίζουν συγκεκριμένες θέσεις εργασίας. Υπενθυμίζεται ότι με βάση παλαιότερη μελέτη, οι επιχειρήσεις με οφειλές ύψους άνω των 40 δισ. ευρώ υπολογίζονται σε 180 χιλιάδες και το σχέδιο αναδιάρθρωσης των δανείων θα διασφαλίσει 350.000 θέσεις εργασίας. Από τις 180.000 επιχειρήσεις, οι 165.000 είναι μικρές -από αυτές οι 100.000 έχουν οφειλές η κάθε μια έως 45.000 ευρώ- περίπου 1.000 είναι πολύ μεγάλες, 10.000 είναι μεγάλες επιχειρήσεις και οι υπόλοιπες είναι αγροτικές επιχειρήσεις.

«Ενεργητική διαχείρηση»

Η ρύθμιση με βάση τον «νόμο Δένδια» προβλέπει για τις επιχειρήσεις με τζίρο έως 2,5 εκατ. ευρώ, «κούρεμα» 50% των οφειλών σε τόκους, κεφάλαιο και προσαυξήσεις δανείων, όχι πάνω από 500 χιλ. ευρώ συνολικά.

Τίθεται σε εφαρμογή η λεγόμενη «ενεργητική διαχείριση», η οποία θα κινείται σε δύο πεδία:

Οι τράπεζες μπαίνουν στις επιχειρήσεις: Είτε μικρές, είτε μεγάλες, οι εταιρείες που αδυνατούν να εξυπηρετήσουν τα δάνειά τους θα καλούνται σε διαπραγματεύσεις με τους τραπεζίτες. Θα ελέγχεται η βιωσιμότητά τους και θα κατατίθεται ένα πλάνο, η στρατηγική για την επιστροφή σε κερδοφορία (για τις ζημιογόνες) ή ένα σχέδιο επέκτασης που θα φέρει επανεκκίνηση. Πάνω στο σχέδιο αυτό θα μπαίνει σε εφαρμογή η αναδιάρθρωση των δανείων. Τα μη εξυπηρετούμενα δάνεια θα μετατρέπονται σε μετοχικό κεφάλαιο και οι τράπεζες θα μπαίνουν στο διοικητικό συμβούλιο λαμβάνοντας αποφάσεις πάνω στο στρατηγικό σχέδιο για τη βιωσιμότητα της εταιρείας. Το management ασφαλώς θα συναποφασίζεται, καθώς στόχος θα είναι η εξυγίανση της εταιρείας.

Με βάση τα οικονομικά δεδομένα της επιχείρησης και βεβαίως την προσωπική περιουσία των ιδιοκτητών θα αποφασίζεται το «κούρεμα» στα δάνεια μέχρι συγκεκριμένο ποσό, κι αφού πρώτα έχουν γίνει ρυθμίσεις σε φόρους και εισφορές στα Ταμεία. Βασικό σημείο της διαδικασίας θα είναι η κατηγοριοποίηση των εταιρειών σε βιώσιμες και μη βιώσιμες.

Ανάλογα με τα χαρακτηριστικά θα επιλέγεται ο τρόπος εξυγίανσης που θα περιλαμβάνει ακόμη και πωλήσεις περιουσιακών στοιχείων. Βεβαίως, πιο σκληρές θα είναι οι τράπεζες για τους «στρατηγικούς κακοπληρωτές», τους μετόχους δηλαδή που δεν πληρώνουν με... σύστημα και οι οποίοι θα απομακρύνονται από την εταιρεία.

Το δεύτερο πεδίο έχει να κάνει με την πώληση επιχειρηματικών δανείων σε ξένα funds. Το σενάριο αυτό φαίνεται να έχει «κλειδώσει», ενώ αποκλείστηκε η πώληση «πακέτων» μη εξυπηρετούμενων στεγαστικών δανείων. Πληροφορίες αναφέρουν ότι ήδη ξένα funds διερευνούν την ελληνική αγορά και συγκεκριμένους κλάδους (τουρισμός, εμπόριο) κατηγοριοποιώντας τις εταιρείες σε βιώσιμες και μη βιώσιμες.

Με την απελευθέρωση της αγοράς «κόκκινων» δανείων οι fund managers θα μπαίνουν ουσιαστικά, στις εταιρείες αποκτώντας μετοχικό κεφάλαιο έναντι του δανείου που έχουν αποκτήσει. Θα κατατίθεται το business plan που θα προβλέπει σειρά κινήσεων για την ανασυγκρότηση της προβληματικής εταιρείας. Και στη περίπτωση αυτή θα μπορεί να γίνει «κούρεμα» δανείων και μετά τη μελέτη βιωσιμότητας θα μπαίνει σε εφαρμογή το σχέδιο που θα έχει αποφασιστεί. Αν μια εταιρεία εμφανίζει προοπτικές ανάπτυξης θα στηρίζεται με νέα κεφάλαια ώστε να γίνει ελκυστική σε περίπτωση απόφασης για πώληση. Αλλιώς, θα ενισχύεται με σκοπό την αύξηση της κερδοφορίας.

Πληροφορίες αναφέρουν ότι στη ρύθμιση που θα προωθηθεί σύντομα θα προβλέπεται και η δημιουργία κοινοπρακτικών σχημάτων, στα οποία θα μετέχουν τράπεζες και εξειδικευμένες εταιρείες διαχείρισης μη εξυπηρετούμενων δανείων, με στόχο την εξεύρεση κεφαλαίων για τη χρηματοδότηση βιώσιμων εταιρειών. Ετσι θα επιχειρείται η είσπραξη μέρους των δανείων και θα επιλέγονται συναινετικές λύσεις, ακόμη και κατασχέσεις, πλειστηριασμοί, διαγραφή χρεών.

Αναφορικά με τις μεγάλες επιχειρήσεις που έχουν «κόκκινα» δάνεια εκατοντάδων εκατομμυρίων ευρώ, η διαπραγμάτευση γίνεται με κάθε μία από αυτές με δύο βασικούς στόχους: 1. Να βρεθούν οι καλύτερες λύσεις προκειμένου να στηριχθούν, να μην καταρρεύσουν και να μη μείνουν στον δρόμο χιλιάδες εργαζόμενοι. 2. Να πάρουν οι τράπεζες μέρος από τα δάνεια και να κάνουν τα πάντα, προκειμένου να μην τα χάσουν όλα. «Είναι καλύτερη η ρύθμιση με κούρεμα χρέους και σχέδιο αναδιάρθρωσης, ένα Μνημόνιο στις επιχειρήσεις δηλαδή, παρά να πτωχεύσουν, να αυξηθεί η ανεργία και οι τράπεζες, αλλά και το Δημόσιο και τα Ταμεία, να μην πάρουν ούτε ευρώ», τονίζει στέλεχος της αγοράς.

ΣΕ ΔΥΟ ΚΙΝΗΣΕΙΣ

Το χρονοδιάγραμμα των αλλαγών

Το αρχικό χρονοδιάγραμμα που υπήρχε για τη ρύθμιση των επιχειρηματικών δανείων φαίνεται ότι πάει πίσω εξαιτίας της ανακεφαλαιοποίησης, ωστόσο τα βήματα που θα ακολουθηθούν είναι τα εξής:

Το πρώτο βήμα, μέχρι τους πρώτους μήνες του νέου έτους, είναι να εντοπιστούν οι μεγαλο-οφειλέτες και να ξεχωρίσουν οι βιώσιμες από τις μη βιώσιμες επιχειρήσεις.

Το δεύτερο βήμα είναι η δημιουργία θεσμικού πλαισίου για την εκκαθάριση των απολύτως προβληματικών εταιρειών. Ακόμη και εκπλειστηριασμοί και κατασχέσεις θα προβλέπονται.

Οι ανακεφαλαιοποιημένες πλέον τράπεζες θα πρέπει μέσα στο 2016 να ενημερώνουν ανά τακτά χρονικά διαστήματα για την πορεία των μη εξυπηρετούμενων δανείων. Επίσης, θα είναι υποχρεωμένες να παρουσιάζουν σχέδιο επιτάχυνσης της αναδιάρθρωσης των μεγάλων επιχειρήσεων.

Επιπλέον πρέπει να υπάρξουν αλλαγές στον Κώδικα Δεοντολογίας της ΤτΕ προς την κατεύθυνση των ομαδικών αναδιαρθρώσεων δανείων, ενώ θα πρέπει να εισαχθεί πρόγραμμα αξιολόγησης των διοικητικών συμβουλίων των τραπεζών. Ομοίως και στο ΤΧΣ πρέπει να μπει διαδικασία αξιολόγησης.

«ΨΑΛΙΔΙ» 50% ΤΩΝ ΟΦΕΙΛΩΝ

Τι προέβλεπε ο «νόμος Δένδια»

Η ρύθμιση προέβλεπε για τις επιχειρήσεις με τζίρο έως 2,5 εκατ. ευρώ, «ψαλίδι» 50% των οφειλών σε τόκους, κεφάλαιο και προσαυξήσεις δανείων. Η επιλογή αυτή, ωστόσο, είναι αποκλειστικά απόφαση της τράπεζας.

Επίσης, σύμφωνα με τον νόμο του περασμένου έτους, οι μεγάλες επιχειρήσεις θα μπορούν να ρυθμίσουν τις υποχρεώσεις τους, μέσω της δικαστικής οδού, εφόσον συναινούν πιστωτές (στις οποίες περιλαμβάνονται και οι τράπεζες) που εκπροσωπούν τουλάχιστον 50,1% του συνόλου των απαιτήσεών τους.

Ισχυρός είναι και ο λόγος των τραπεζών στην περίπτωση της αίτησης υπαγωγής στην έκτακτη διαδικασία ειδικής διαχείρισης, η οποία υποβάλλεται από πιστωτή ή πιστωτές του οφειλέτη, στους οποίους περιλαμβάνεται τουλάχιστον ένα χρηματοδοτικό ίδρυμα, οι οποίοι εκπροσωπούν τουλάχιστον το 40% του συνόλου των υποχρεώσεων.

Δικαίωμα υπαγωγής στη ρύθμιση είχαν μικρές επιχειρήσεις και επαγγελματίες που κατά τη χρήση που έληξε στις 21/12/2013 είχαν κύκλο εργασιών έως 2,5 εκατ. ευρώ, δεν έχουν υποβάλει αίτηση για υπαγωγή στις διατάξεις του ν.3869/2010 ή έχουν εγκύρως παραιτηθεί από αυτή, δεν έχουν παύσει τις εργασίες τους, δεν έχουν υποβάλει αίτηση υπαγωγής στον πτωχευτικό κώδικα και δεν έχουν καταδικαστεί -οι φορείς των επιχειρήσεων ή επαγγελματίες- γιαφοροδιαφυγή ή απάτη σε βάρος του Δημοσίου ή Φορέα Κοινωνικής Ασφάλισης (ΦΚΑ).

Οι διαγραφές αφορούν μία ή περισσότερες πιστώσεις της τράπεζας προς τον οφειλέτη που συνολικά ανά επιλέξιμο οφειλέτη που συνολικά ανά επιλέξιμο οφειλέτη δεν υπερβαίνουν το ποσό των 500.000 ευρώ.

Ισούνται δε τουλάχιστον με το 50% των συνολικών απαιτήσεων του χρηματοδοτικού ιδρύματος κατά του οφειλέτη ή εφόσον είναι μικρότερο, το ποσό που απαιτείται έτσι ώστε μετά τη διαγραφή το υπόλοιπο της απαίτησης της τράπεζας κατά του οφειλέτη να μην υπερβαίνει το 75% της καθαρής περιουσιακής θέσης του ιδίου και των συνοφειλετών

imerisia.gr